Orlen wygląda jakby wybudził się z marazmu. Przyjrzyjmy mu się.

Z technicznego punktu widzenia jest tak sobie. Kurs znajduje się w obszarach różnych oporów, a RSI sugeruje wykupienie. Ostatnie kilka szczytów RSI w okolicy 70 dawało faktycznie sygnał sprzedaży i teraz jest w tej okolicy:

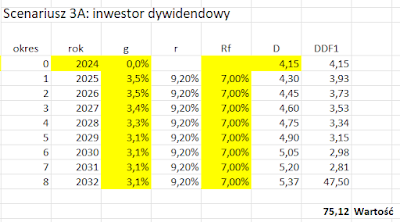

Co do wyceny różni analitycy próbują nam wmówić, że Orlen jest za tani. Łatwo obalić to twierdzenie. W 2023 r. spółka ogłosiła nową strategię dywidendową polegającą na wypłacie 40% skorygowanych wolnych przepływów pieniężnych (tj. przepływy z działalności operacyjnej minus przepływy z działalności inwestycyjnej) z poprzedniego roku. Jednak nie będzie to mniej niż dywidenda bazowa (gwarantowana), której poziom został ustalony na 4,00 PLN na jedną akcję dla roku 2022 i będzie sukcesywnie rósł o 15 groszy co roku, aż do poziomu 5,20 PLN na jedną akcję w roku 2030 (źródło). Wynika z tego, że do wzoru na model zdyskontowanych dywidend można wstawić minimalne dywidendy, ale wtedy zamiast koszt kapitału własnego musimy ustawić rentowność zbliżoną do obligacji. Nie można jednak brać obligacji samego Orlenu, którego bieżąca rentowność wynosi poniżej 7%, bo jego zapadalność to grudzień 2025. Lepszym porównaniem jest KGHM, którego obligacje będą wykupywane w czerwcu 2029, dla których rentowność wynosi obecnie 7,5% (tyle co oprocentowanie).

Te 7,5% to ciągle za mało. Po pierwsze np. Millenium też do 2029 płaci ponad 8%. A przecież, to po drugie, mówimy o rynku dłużnym. Dług zawsze będzie miał pierwszeństwo przed dywidendą. Orlen mówi o "dywidendzie gwarantowanej", ale tak naprawdę co to znaczy? Nie mamy przecież gwarancji w sensie prawnym. Jest to tylko trochę bardziej pewne niż "na gębę".

Jest też taka spółka jak PCC Rokita, która ma wypracowaną markę w branży chemicznej i która płaci ok. 9%.

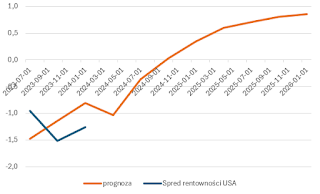

Oczywiście tak wysoki procent wynika z wysokich stóp proc., które mogą spaść w ciągu najbliższych 5 lat. Ocena tej przyszłości ciągle się zmienia przez rynek (stąd m.in. wahania kursu), więc pozostaje jedynie sprawdzić różne scenariusze.

Dla dochodu rezydualnego (po 2031) utrzymam te same parametry co w latach poprzednich.

W sumie założyłem, że różnica między minimalną stopą dyskontową a stopą wolną od ryzyka wynosi 2,2%.

I tak, przy dzisiejszej stopie wolnej od ryzyka dla obligacji skarbowych 7% ustaliłem stopę dyskontową (dla minimalnej dywidendy) 9,2%. Otrzymałem wartość ponad 70 zł dla inwestora krótkoterminowego lub po prostu płacącego koszty transakcyjne. Jednak koszty te nie muszą być rozumiane dosłownie, bo może to być koszt analizy akcji (czy sprzedać, dokupić itp.).

Jak widać uwzględniłem dywidendę na rok 2024, która nie jest dyskontowana.

Dla inwestora średnioterminowego i długoterminowego ponoszącego koszty transakcyjne (prowizja maklerska lub koszty analizy momentu sprzedaży akcji) dostałem niecałe 73 zł.

Dla inwestora dywidendowego (bez kosztów transakcji) - ok. 75 zł.

Ryzykanci mogą więc próbować jeszcze kupować. Natomiast inwestorzy konserwatywni powinni raczej szukać gdzie indziej. Pozornie niska wycena wynika po prostu ze słabych (w porównaniu z zyskami) dywidend. Dzisiejszy kurs 72,5 zł stanowi rozsądną wycenę w porównaniu do 65 zł jeszcze kilka tygodni temu.