Każdy kto interesuje się rynkami finansowymi powinien znać model Markowitza. Z pewnością wielu słyszało o jego teorii portfela, ale niewielu wie o co w niej chodzi.

Model ten ogólnie opiera się na założeniu teorii efektywności rynku. Choć dziś wiemy, że teoria ta nie znajduje w pełni odzwierciedlenia w rzeczywistości, to jednak nie należy od razu odrzucać modeli na niej opartych. Dlaczego? Ponieważ teoria ta może stanowić dobre przybliżenie mechanizmów działania rynku, a jej modele mogą przybliżać optymalny sposób podejmowania decyzji inwestorskich.

Standardowo wyobrażamy sobie, że rynek stanowi analogię cieczy znajdującej się w jakimś naczyniu. Gracze stanowią analogię fizyczną cząsteczek cieczy, zaś kursy akcji - makrocząsteczek jakiejś substancji, na przykład pyłku roślinnego, zawartego w tej cieczy. Ciecz znajduje się w równowadze termodynamicznej, a więc energia układu jest stała i minimalna (nie dostarczamy energii z zewnątrz układu (spoza naczynia)). Pomimo braku zewnętrznego źródła energii makrocząsteczki nieprzerwanie zachowują się jak żywe (na przykład niczym komary), wykonując nieregularne ruchy. Początkowo wielu fizykom wydawało się niemożliwe, aby cząsteczki mogły poruszać się "same z siebie" w taki sposób. Albert Einstein i Marian Smoluchowski niezależnie od siebie udowodnili, że makrocząsteczka faktycznie może się poruszać całkowicie przypadkowo bez żadnej energii z zewnątrz układu na skutek nieustannych uderzeń w nią cząsteczek cieczy. Pamiętajmy, że nie było wówczas dowodu na istnienie atomów - pozornie samoistne ruchy pyłku okazały się pośrednio dowodzić ich istnienia. Ruchy te nazywamy ruchami Browna na cześć szkockiego botanika Roberta Browna, który badał to zjawisko już w 1827 r. Zsumowane w czasie ruchy Browna stanowią błądzenie przypadkowe.

Równowaga termodynamiczna na rynku kapitałowym oznacza, że nie przybywa na rynek nowy kapitał. Mieli się ciągle ten sam pieniądz. Wiemy jednak, że i w takiej sytuacji popyt i podaż będzie sprawiać, że kurs akcji nie będzie stał w miejscu.

Należy zauważyć, że równowaga termodynamiczna implikuje statystyczną izotropowość i jednorodność przestrzeni oraz jednorodność czasu. Mówiąc krótko (średnio rzecz biorąc) wszędzie i zawsze jest tak samo. Na rynku każdy inwestor może mieć wprawdzie inne preferencje, ale cel jest identyczny: maksymalizuje swoją użyteczność. Tutaj powinienem wspomnieć, że w kontekście ryzyka maksymalizacja użyteczności oznacza maksymalizowanie zysku przy danym poziomie ryzyka lub minimalizowanie ryzyka przy danym poziomie zysku. Jeśli znajdzie się co najmniej dwóch graczy o takich samych preferencjach co do oczekiwanego zysku lub ryzyka, powstanie konkurencja powodująca losowy charakter kursów. Dodatkowo należy przyjąć, że żaden inwestor nie ma przewagi informacyjnej nad innymi. Stąd nikt nie powinien mieć większej szansy na wygraną od reszty.

Powyższa analogia ruchów Browna do stóp zwrotu implikuje trzy kwestie. Po pierwsze stopy zwrotu stają się całkowicie losowe i niezależne od siebie - na ich ruch nie wpływa nic z zewnątrz, a jedynie przypadkowe wewnętrzne "uderzenia" graczy. Po drugie ze względu na identyczne warunki w przestrzeni i czasie rozkład prawdopodobieństwa stopy zwrotu jest zawsze taki sam. Po trzecie ze względu na niezależność stóp zwrotu oraz stałą ilość kapitału wariancja stopy zwrotu jest skończona (dąży do pewnej średniej).

Te trzy wnioski stają się przesłankami do zastosowania Centralnego Twierdzenia Granicznego. Właśnie te trzy założenia umożliwiają stwierdzić, że stopa zwrotu w uśrednieniu dąży do rozkładu normalnego. Wiemy, że rozkład ten charakteryzuje się tylko dwoma parametrami: wartością oczekiwaną (oczekiwaną stopą zwrotu) oraz wariancją (stopy zwrotu). Czyli wystarczą tylko te dwa parametry, by opisać stopę zwrotu.

Ale przecież już wiemy, że oczekiwana stopa zwrotu dla ruchu Browna jest równa. Jednakże jest to właściwe założenie jedynie dla klasycznego błądzenia przypadkowego. Jeśli dołożymy założenie o wystąpieniu dryfu, co w fizyce jest tożsame z istnieniem zewnętrznego pola, wtedy otrzymamy arytmetyczny ruch Browna. Z ekonomicznego punktu widzenia, im większa siła dryfu, tym wieksze powinny następować zaburzenia ruchu, tj. większe ryzyko inwestycji. Tak więc oczekiwanej stopie zwrotu towarzyszyło pewne ryzyko, które Markowitz utożsamił z odchyleniem standardowym stopy zwrotu, czyli pierwiastkiem z wariancji.

Jednak Markowitz zauważył, że ta zasada nie zawsze obowiązuje. Okazało się, że można stworzyć takie portfele akcji, których oczekiwana stopa zwrotu rosła, a odchylenie standardowe (ryzyko) malało. Jeśli jednak takie sytuacje mogły występować, to znaczyło to, że portfele mogą być lepsze i gorsze. Te najlepsze nazywamy portfelami efektywnymi, a te gorsze nieefektywnymi. Rzecz się więc sprowadzała do znalezienia portfeli efektywnych i w celu dokonania transakcji wyborze któregoś z nich.

Tutaj wyłania się problematyczność interpretacji fizycznej rynku efektywnego. W fizyce nie ma pojęcia portfela. Kursy akcji różnych spółek są mniej lub bardziej skorelowane ze sobą, czego nie można powiedzieć o cząsteczkach Browna. Makro-świat staje się bardziej różnorodny i skomplikowany niż świat mikro. Można więc zadać pytanie czy w takim razie należy poważnie traktować możliwość zastosowania Centralnego Twierdzenia Granicznego do stóp zwrotu. Jeśli bowiem kurs akcji danej spółki porusza się w sposób całkowicie losowy, to czy można zgodzić się z tym, że koreluje z kursem akcji innej spółki? Otóż tak, ale należy problem zmiennej losowej traktować szerzej. Jeśli dwie zmienne losowe korelują, to w rzeczywistości razem stanowią jedną zmienną - dwuwymiarową zmienną losową. Ich rozdzielenie jest sztuczne, bowiem jedna zależy od drugiej. Na przykład, jeśli zmienne zależą liniowo, to Y = a + bX oraz X = a' + b'Y. Ponieważ jednak X i Y są to zmienne losowe w rzeczywistości ta zależność nie jest taka prosta i posługujemy się warunkowymi wartościami oczekiwanymi. Zapisujemy więc odpowiednio: E(Y/X=x) = a + bX oraz E(X/Y=y) = a' + b'Y, gdzie E(Y/X=x) czytamy: wartość oczekiwana zmiennej losowej Y, gdy zmienna losowa X przyjmuje wartość x. Analogicznie dla E(X/Y). Tak więc stopa zwrotu z portfela dwóch akcji jest dwuwymiarową zmienną losową (wektorem losowym). Stąd musimy przyjąć, że pierwotnym (ogólniejszym) pojęciem jest stopa zwrotu portfela akcji (jako ruch makrocząsteczki) a nie samej akcji. Rozkład prawdopodobieństwa stopy zwrotu z portfela nadal zależy tylko od wartości oczekiwanej i wariancji.

Z powyższego wynika, że teoria portfela dotyczy czterech elementów: udziału pieniężnego danego waloru w portfelu, czyli wagi portfela, wartości oczekiwanej stopy zwrotu, wariancji stopy zwrotu oraz współczynnika korelacji Pearsona. Tymi elementami zajmiemy się w następnym odcinku.

piątek, 30 października 2009

środa, 28 października 2009

Giełda padnie... i to na wiele lat

Sądzę, że tak właśnie się stanie. Mam na to dwa argumenty: "techniczny" i "fundamentalny". Zacznę od technicznego. Popatrzmy na wykres Dow Jones od 1.04.1929 r. do mniej więcej dziś.

Postrzegam ten wykres w ten sposób, że dopiero co w 2007 nastąpił szczyt i czeka nas dekada obumarcia.

Zwracam uwagę na dwa dołki: po Wielkim Kryzysie pierwszy dołek w 1932 r. oraz drugi w 1974 r. Następnie na dwa szczyty: w 1966 r. oraz w 2007 r. Sprawdziłem odległości indeksu w skali milimetrowej - za pomocą zwykłej linijki - pomiędzy szczytem 1966 a dołkiem 1932. Następnie to samo zrobiłem dla odległości pomiędzy szczytem 2007 a dołkiem 1974. Okazuje się, że obie odległości są identyczne. Na rysunku powyżej oznaczyłem je znakiem x. Być może to zwykły przypadek. Jeśli nie, to można prognozować, że spadki lub trend horyzontalny dopiero przed nami i to na długie lata.

Ta prosta technika pokrywa się z podpowiedzią "analizy fundamentalnej". Cudzysłów bierze się stąd, że to nie typowa AF, bo dokonujemy jedynie pewnej analogii dwóch rynków.

Teraz niektórzy mogą się zdenerwować, bo wkleję cały artykuł ze strony

http://www.psz.pl/tekst-18623/Kryzysy-XX-wieku-Japonska-stracona-dekada-Nieodrobiona-lekcja-Zachodu

Ale artykuł jest świetny, więc mam nadzieję, że autor wybaczy. Najwyżej skasuję.

Kryzysy XX wieku: Japońska stracona dekada. Nieodrobiona lekcja Zachodu

Jakub Broński

23.03.2009.

W latach 80. XX wieku gospodarka Japonii była przez polityków całego świata stawiana za wzór do naśladowania. Trwający od lat 60. „cud gospodarczy”, napędzany głównie poprzez produkcję i eksport, sprawił, że zaczęto wróżyć temu państwu rolę gospodarczego lidera świata. Jednakże rok 1990 przyniósł początek potężnego kryzysu, który wskutek fatalnej polityki rządu trwał przez ponad dekadę.

Przyczyny kryzysu

Główną przyczyną obecnie trwającego kryzysu gospodarczego była nieodpowiedzialna polityka banku centralnego Stanów Zjednoczonych (Fed), który od czasu pęknięcia tzw. „bańki internetowej” w 2001 roku utrzymywał stopy procentowe na nienaturalnie niskim poziomie w celu stymulacji popytu i niedopuszczenia do załamania. Doprowadziło to do bezprecedensowego zadłużenia się amerykańskich obywateli i napompowania jeszcze większej i groźniejszej bańki na rynku nieruchomości oraz powiązanych z nim instrumentów finansowych. Jej wybuch pod koniec zeszłego roku zakończył okres złudnego, niemożliwego do utrzymania, boomu na kredyt. W niezwykle podobny sposób rozpoczął się kryzys japoński.

W 1985 roku w Hotelu Plaza w Nowym Jorku pięć największych potęg gospodarczych świata (Stany Zjednoczone, Wielka Brytania, Niemcy, Francja i Japonia) podpisało tzw. Plaza Accord - porozumienie o interwencji na rynkach walutowych celem osłabienia dolara względem innych walut, a zwłaszcza niemieckiej marki i japońskiego jena. Konsekwencją porozumienia oraz wielkich nadwyżek bilansu handlowego Japonii była znaczna aprecjacja jena, która prowadziła do zmniejszenia atrakcyjności japońskiego eksportu, który stanowił najważniejszy składnik tej gospodarki. Zamiast pozwolić, aby struktura gospodarki dostosowała się do nowych warunków, rząd zdecydował się na ekspansywną politykę monetarną – podstawowa stopa procentowa została obcięta o połowę (z 5% na 2,5%). Rezultatem, identycznie jak miało to miejsce 10 lat później w Stanach Zjednoczonych, było napompowanie gigantycznej bańki na rynkach zarówno nieruchomości, jak i akcji. Między 1985 a 1989 główny indeks giełdowy Nikkei niemal się potroił, zaś ceny nieruchomości w najdroższej dzielnicy Tokio osiągnęły niebotyczny poziom 100 milionów jenów (1 milion dolarów) za metr kwadratowy.

Obawiając się o nadmierne napompowanie bańki (co, zważywszy na podane wyżej fakty, z dzisiejszej perspektywy brzmi nieco kuriozalnie) bank centralny zdecydował się na zmianę polityki monetarnej i w 1990 roku podniósł stopę procentową do poziomu 6%. Bańka pękła z wielkim hukiem. Indeks Nikkei ze szczytowego poziomu 40 000 punktów w grudniu 1989 zanotował ponad 60-procentowy spadek osiągając w 1992 roku 15 000 punktów. Podobnie zareagowały ceny nieruchomości, które między 1991 a 1998 rokiem obniżyły się o 80 procent. Gospodarka popadła w wieloletnią stagnację. W przeciągu całych lat 90, realny PKB Japonii niemalże nie wzrósł, zaś bezrobocie wzrosło ponad dwukrotnie do wysokiego jak na ten kraj poziomu 4,7%.

Walka z kryzysem

Postępując zgodnie ze wskazaniami dominującej w drugiej połowie XX wieku szkoły ekonomii, którą zapoczątkował John Maynard Keynes, rząd japoński podejmował wiele działań mających na celu pobudzenie popytu i w konsekwencji przywrócenie gospodarki na ścieżkę szybkiego wzrostu. Jak się później okazało, nie tylko nie przyniosło to oczekiwanego rezultatu, ale dodatkowo przedłużyło i pogłębiło ekonomiczne problemy kraju. Patrząc dzisiaj na prześcigające się w uchwalaniu kolejnych planów ratunkowych i stymulacyjnych zachodnie gospodarki można odnieść wrażenie, że rządzący nimi politycy i doradzający im ekonomiści nie wyciągnęli z japońskich doświadczeń żadnych wniosków.

Pomiędzy 1992 a 1995 rokiem Japonia przeprowadziła sześć rządowych programów pobudzenia gospodarki na łączną kwotę 65,5 biliona jenów (655 miliardów dolarów). Gdy okazało się, że plany te nie przyniosły spodziewanego ożywienia, w 1998 roku rozpoczęto drugą ich serię. W kwietniu i listopadzie ’98, listopadzie ’99 oraz październiku 2000 ogłaszano kolejne pakiety stymulacyjne na kwoty odpowiednio 17, 24, 18 i 11 bilionów jenów. W przeciągu całych lat 90. Japonia wydała na wyciągnięcie swojej gospodarki z recesji astronomiczną kwotę 135 bilionów jenów (1,35 biliona dolarów) i żaden z 10 rządowych programów nie przyniósł rezultatów. Należy dodać, że pakiety stymulacyjne w dużej mierze oparte były na robotach publicznych, które wspierały niezwykle ważną dla gospodarki branżę budowlaną, która odpowiadała za 7,6% krajowego PKB oraz 9,7% zatrudnionych. Wiele firm działających w tej posiadającej silne polityczne wpływy branży było w stanie utrzymać się na rynku wyłącznie dzięki zamówieniom rządowym. Choć argumentowano, iż działania rządu ratują wiele miejsc pracy, na przykładzie Japonii widać, że w ostatecznym rozrachunku i w skali całej gospodarki jest to argumentacja fałszywa, gdyż działania te, powstrzymując niezbędne mechanizmy dostosowawcze, utrwalają nieefektywną strukturę gospodarki, bez zmiany której niemożliwe jest powrócenie na ścieżkę trwałego rozwoju.

Równie nieskuteczne jak polityka wydatków rządowych były działania prowadzone w ramach polityki monetarnej. Po pęknięciu bańki przewartościowanych aktywów, bank centralny Japonii powrócił do ekspansywnej polityki monetarnej ignorując fakt, że właśnie taka polityka doprowadziła na samym początku do powstania całego problemu. W wyniku serii obniżek w latach 1991-1995, podstawowa stopa procentowa spadła do bardzo niskiego poziomu 0,5%. Instrument ten nie przyniósł jednak spodziewanych skutków w postaci łatwo dostępnego kredytu, który miał w założeniach pobudzić gospodarkę. Przyczyną tego faktu była fatalna sytuacja w jakiej znajdowały się japońskie banki. Obciążone wieloma tzw. „złymi długami”, czyli w praktyce niespłacalnymi kredytami, których nieodpowiedzialnie udzieliły w czasach sztucznego boomu, instytucje finansowe korzystały z łatwego dostępu do pieniądza zwiększając swoją płynność a nie akcję kredytową. Należy dodać, że „złe długi” zabezpieczone były aktywami, które po pęknięciu bańki warte były wielokrotnie mniej niż w czasie udzielania kredytu. Co więcej, w złej sytuacji znalazły się również banki, które bezpośrednio inwestowały na giełdzie lub rynku nieruchomości. Receptą rządu Japonii były programy ratunkowe i nacjonalizacja. W 1998 roku powołany do życia został specjalny fundusz ratunkowy, który dysponował 514 miliardami dolarów amerykańskich. Jego zadaniami były pomoc bankom dotkniętym kryzysem, odkupowanie ich akcji, pełna nacjonalizacja lub kontrolowana likwidacja instytucji w najgorszej sytuacji. Działania te nie tylko nie przyniosły pozytywnych rezultatów, ale dodatkowo jeszcze umocniły złą strukturę rynków finansowych i opóźniły ich oczyszczenie, gdyż instytucje, które otrzymały największą pomoc, były dokładnie tymi, które ciągnęły całą gospodarkę w dół. Jedynym sposobem wyjścia z recesji spowodowanej wcześniejszym sztucznym boomem jest oczyszczenie gospodarki ze złych, nieefektywnych inwestycji, które zostały podjęte w wyniku błędnej oceny bańki, jako trwałego rozwoju gospodarki. Jak widzimy, japońska lekcja pozostała nieodrobiona do dzisiaj i niemal wszystkie zachodnie kraje, słuchając porad ekonomistów ślepo wierzących w interwencjonizm państwowy, mnożą niezwykle podobne programy pomocowe dla niekompetentnych instytucji finansowych.

Problem deflacji i pułapki płynności

Z sytuacją japońskich rynków finansowych wiążą się dwa zjawiska, które zdaniem wielu ekonomistów, szczególnie ze szkoły keynesizmu, stanowiły główną przyczynę gospodarczych niepowodzeń tego kraju – deflacja oraz tzw. pułapka płynności. Główne szkoły ekonomii definiują deflację jako ogólny spadek poziomu cen. Co ciekawe, wbrew obiegowej opinii deflacja w tym rozumieniu wcale nie była dominującym zjawiskiem w latach 90. w Japonii. Oprócz krótkich epizodów w 1995 i 1996 roku przez całą niemal dekadę mieliśmy do czynienie ze wzrostem cen. Dopiero w 1999 roku rozpoczął się trwający do roku 2006 okres deflacji. W świetle tego faktu należy zatem wysnuć wniosek, że japońskie problemy ze spadającym poziomem cen były raczej skutkiem poczynionych w latach 90. błędów w postaci nieracjonalnych programów naprawczych, niż czynnikiem, który pogłębił, czy tym bardziej spowodował recesję. Programy te, hamując oczyszczenie się gospodarki ze złych inwestycji, sprawiły, że przez cały czas ciążyły one zarówno na instytucjach, jak i gospodarstwach domowych zwiększając ich potrzebę posiadania zabezpieczenia. Konsekwencją tego była uzasadniona niechęć do konsumpcji i inwestycji oraz podwyższona potrzeba posiadania gotówki, czego efektem była deflacja.

Oprócz problemu spadku poziomu cen, wielu ekonomistów jako przyczynę niemożności wyjścia tego kraju z recesji wskazuje także pułapkę płynności, w której miała znajdować się Japonia. Pułapka płynności jest terminem określającym sytuację, w której, wskutek bardzo dużego zapotrzebowania podmiotów na gotówkę, obniżenie przez bank centralny stopy procentowej do poziomu bliskiego lub nawet równego zeru nie powoduje rozszerzenia akcji kredytowej, inwestycji i w konsekwencji pobudzenia wzrostu gospodarczego. Jak wiemy, sytuacja taka istotnie miała miejsce w przypadku Japonii, gdzie obniżona do 0,5% stopa procentowa nie przyniosła oczekiwanych stymulacyjnych dla gospodarki rezultatów. Jednakże należy podkreślić, że podobnie jak w przypadku postrzegania deflacji, odwrócona została tu przyczyna ze skutkiem. Pułapka płynności jest skutkiem utrzymującej się z powodu interwencji rządowych niedostosowanej struktury gospodarki, czyli recesji, a nie przyczyną jej przedłużania się czy niemożności jej zwalczenia. Co więcej, zwalczanie kryzysu, którego funkcją jest wyeliminowanie złych inwestycji poczynionych podczas boomu, poprzez stosowanie pieniężnej stymulacji, która ten kryzys wywołała, nie wydaje się być rozsądnym działaniem. Jest to po prostu ponowne napompowywanie pękniętej bańki. Politykę taką można by porównać do leczenia porannego kaca piciem alkoholu – na krótka metę przynosi ulgę, w długim okresie jednak trudno o gorszą receptę.

Podsumowanie

Japońska gospodarka w zasadzie po dzień dzisiejszy nie wyszła z recesji. Niewielkie sygnały poprawy, które zaczęły pojawiać się w drugiej połowie obecnej dekady zostały zniwelowane, gdy w 2008 roku rozpoczął się, zapoczątkowany załamaniem na rynku hipotek subprime w Stanach Zjednoczonych, rozwijający się na naszych oczach światowy kryzys gospodarczy. W październiku 2008 roku indeks Nikkei spadł do najniższego od 26 lat poziomu 6994 punktów. Jeśli dokładnie się przyjrzeć, odnaleźć można wiele analogii pomiędzy sytuacją Japonii na początku lat 90. XX wieku, a obecnym położeniem USA i Europy. Wydaje się, że nie potrzeba wielkiej wiedzy ekonomicznej, aby popatrzeć na drogę, którą wtedy obrano i stwierdzić, że tym razem należy spróbować czegoś innego. Jednakże, z trudnych do zrozumienia powodów, rządzący nami politycy ignorują doświadczenia płynące z przeszłości i pełni wiary w moc interwencjonizmu państwowego aplikują zachodnim gospodarkom niemal identyczne recepty, jakie pogrążyły Japonię. Czy tym razem to nas czeka „stracona dekada”?

..........................................

Czy dzisiejsze USA to Japonia lat 90-tych? Analogia ekonomiczna jest bardzo przekonywająca. A więc Nikkei 225 od początku lat 50-tych XX w. do dziś przedstawia się następująco:

Od szczytu z 1990 r. do dziś indeks spadł o 70%. Bessa, zamiast przybrać konkretną postać masakry, rozlała się na lata na skutek nawarstwiającego się, zbyt drastycznego interwencjonizmu państwowego.

Postrzegam ten wykres w ten sposób, że dopiero co w 2007 nastąpił szczyt i czeka nas dekada obumarcia.

Zwracam uwagę na dwa dołki: po Wielkim Kryzysie pierwszy dołek w 1932 r. oraz drugi w 1974 r. Następnie na dwa szczyty: w 1966 r. oraz w 2007 r. Sprawdziłem odległości indeksu w skali milimetrowej - za pomocą zwykłej linijki - pomiędzy szczytem 1966 a dołkiem 1932. Następnie to samo zrobiłem dla odległości pomiędzy szczytem 2007 a dołkiem 1974. Okazuje się, że obie odległości są identyczne. Na rysunku powyżej oznaczyłem je znakiem x. Być może to zwykły przypadek. Jeśli nie, to można prognozować, że spadki lub trend horyzontalny dopiero przed nami i to na długie lata.

Ta prosta technika pokrywa się z podpowiedzią "analizy fundamentalnej". Cudzysłów bierze się stąd, że to nie typowa AF, bo dokonujemy jedynie pewnej analogii dwóch rynków.

Teraz niektórzy mogą się zdenerwować, bo wkleję cały artykuł ze strony

http://www.psz.pl/tekst-18623/Kryzysy-XX-wieku-Japonska-stracona-dekada-Nieodrobiona-lekcja-Zachodu

Ale artykuł jest świetny, więc mam nadzieję, że autor wybaczy. Najwyżej skasuję.

Kryzysy XX wieku: Japońska stracona dekada. Nieodrobiona lekcja Zachodu

Jakub Broński

23.03.2009.

W latach 80. XX wieku gospodarka Japonii była przez polityków całego świata stawiana za wzór do naśladowania. Trwający od lat 60. „cud gospodarczy”, napędzany głównie poprzez produkcję i eksport, sprawił, że zaczęto wróżyć temu państwu rolę gospodarczego lidera świata. Jednakże rok 1990 przyniósł początek potężnego kryzysu, który wskutek fatalnej polityki rządu trwał przez ponad dekadę.

Przyczyny kryzysu

Główną przyczyną obecnie trwającego kryzysu gospodarczego była nieodpowiedzialna polityka banku centralnego Stanów Zjednoczonych (Fed), który od czasu pęknięcia tzw. „bańki internetowej” w 2001 roku utrzymywał stopy procentowe na nienaturalnie niskim poziomie w celu stymulacji popytu i niedopuszczenia do załamania. Doprowadziło to do bezprecedensowego zadłużenia się amerykańskich obywateli i napompowania jeszcze większej i groźniejszej bańki na rynku nieruchomości oraz powiązanych z nim instrumentów finansowych. Jej wybuch pod koniec zeszłego roku zakończył okres złudnego, niemożliwego do utrzymania, boomu na kredyt. W niezwykle podobny sposób rozpoczął się kryzys japoński.

W 1985 roku w Hotelu Plaza w Nowym Jorku pięć największych potęg gospodarczych świata (Stany Zjednoczone, Wielka Brytania, Niemcy, Francja i Japonia) podpisało tzw. Plaza Accord - porozumienie o interwencji na rynkach walutowych celem osłabienia dolara względem innych walut, a zwłaszcza niemieckiej marki i japońskiego jena. Konsekwencją porozumienia oraz wielkich nadwyżek bilansu handlowego Japonii była znaczna aprecjacja jena, która prowadziła do zmniejszenia atrakcyjności japońskiego eksportu, który stanowił najważniejszy składnik tej gospodarki. Zamiast pozwolić, aby struktura gospodarki dostosowała się do nowych warunków, rząd zdecydował się na ekspansywną politykę monetarną – podstawowa stopa procentowa została obcięta o połowę (z 5% na 2,5%). Rezultatem, identycznie jak miało to miejsce 10 lat później w Stanach Zjednoczonych, było napompowanie gigantycznej bańki na rynkach zarówno nieruchomości, jak i akcji. Między 1985 a 1989 główny indeks giełdowy Nikkei niemal się potroił, zaś ceny nieruchomości w najdroższej dzielnicy Tokio osiągnęły niebotyczny poziom 100 milionów jenów (1 milion dolarów) za metr kwadratowy.

Obawiając się o nadmierne napompowanie bańki (co, zważywszy na podane wyżej fakty, z dzisiejszej perspektywy brzmi nieco kuriozalnie) bank centralny zdecydował się na zmianę polityki monetarnej i w 1990 roku podniósł stopę procentową do poziomu 6%. Bańka pękła z wielkim hukiem. Indeks Nikkei ze szczytowego poziomu 40 000 punktów w grudniu 1989 zanotował ponad 60-procentowy spadek osiągając w 1992 roku 15 000 punktów. Podobnie zareagowały ceny nieruchomości, które między 1991 a 1998 rokiem obniżyły się o 80 procent. Gospodarka popadła w wieloletnią stagnację. W przeciągu całych lat 90, realny PKB Japonii niemalże nie wzrósł, zaś bezrobocie wzrosło ponad dwukrotnie do wysokiego jak na ten kraj poziomu 4,7%.

Walka z kryzysem

Postępując zgodnie ze wskazaniami dominującej w drugiej połowie XX wieku szkoły ekonomii, którą zapoczątkował John Maynard Keynes, rząd japoński podejmował wiele działań mających na celu pobudzenie popytu i w konsekwencji przywrócenie gospodarki na ścieżkę szybkiego wzrostu. Jak się później okazało, nie tylko nie przyniosło to oczekiwanego rezultatu, ale dodatkowo przedłużyło i pogłębiło ekonomiczne problemy kraju. Patrząc dzisiaj na prześcigające się w uchwalaniu kolejnych planów ratunkowych i stymulacyjnych zachodnie gospodarki można odnieść wrażenie, że rządzący nimi politycy i doradzający im ekonomiści nie wyciągnęli z japońskich doświadczeń żadnych wniosków.

Pomiędzy 1992 a 1995 rokiem Japonia przeprowadziła sześć rządowych programów pobudzenia gospodarki na łączną kwotę 65,5 biliona jenów (655 miliardów dolarów). Gdy okazało się, że plany te nie przyniosły spodziewanego ożywienia, w 1998 roku rozpoczęto drugą ich serię. W kwietniu i listopadzie ’98, listopadzie ’99 oraz październiku 2000 ogłaszano kolejne pakiety stymulacyjne na kwoty odpowiednio 17, 24, 18 i 11 bilionów jenów. W przeciągu całych lat 90. Japonia wydała na wyciągnięcie swojej gospodarki z recesji astronomiczną kwotę 135 bilionów jenów (1,35 biliona dolarów) i żaden z 10 rządowych programów nie przyniósł rezultatów. Należy dodać, że pakiety stymulacyjne w dużej mierze oparte były na robotach publicznych, które wspierały niezwykle ważną dla gospodarki branżę budowlaną, która odpowiadała za 7,6% krajowego PKB oraz 9,7% zatrudnionych. Wiele firm działających w tej posiadającej silne polityczne wpływy branży było w stanie utrzymać się na rynku wyłącznie dzięki zamówieniom rządowym. Choć argumentowano, iż działania rządu ratują wiele miejsc pracy, na przykładzie Japonii widać, że w ostatecznym rozrachunku i w skali całej gospodarki jest to argumentacja fałszywa, gdyż działania te, powstrzymując niezbędne mechanizmy dostosowawcze, utrwalają nieefektywną strukturę gospodarki, bez zmiany której niemożliwe jest powrócenie na ścieżkę trwałego rozwoju.

Równie nieskuteczne jak polityka wydatków rządowych były działania prowadzone w ramach polityki monetarnej. Po pęknięciu bańki przewartościowanych aktywów, bank centralny Japonii powrócił do ekspansywnej polityki monetarnej ignorując fakt, że właśnie taka polityka doprowadziła na samym początku do powstania całego problemu. W wyniku serii obniżek w latach 1991-1995, podstawowa stopa procentowa spadła do bardzo niskiego poziomu 0,5%. Instrument ten nie przyniósł jednak spodziewanych skutków w postaci łatwo dostępnego kredytu, który miał w założeniach pobudzić gospodarkę. Przyczyną tego faktu była fatalna sytuacja w jakiej znajdowały się japońskie banki. Obciążone wieloma tzw. „złymi długami”, czyli w praktyce niespłacalnymi kredytami, których nieodpowiedzialnie udzieliły w czasach sztucznego boomu, instytucje finansowe korzystały z łatwego dostępu do pieniądza zwiększając swoją płynność a nie akcję kredytową. Należy dodać, że „złe długi” zabezpieczone były aktywami, które po pęknięciu bańki warte były wielokrotnie mniej niż w czasie udzielania kredytu. Co więcej, w złej sytuacji znalazły się również banki, które bezpośrednio inwestowały na giełdzie lub rynku nieruchomości. Receptą rządu Japonii były programy ratunkowe i nacjonalizacja. W 1998 roku powołany do życia został specjalny fundusz ratunkowy, który dysponował 514 miliardami dolarów amerykańskich. Jego zadaniami były pomoc bankom dotkniętym kryzysem, odkupowanie ich akcji, pełna nacjonalizacja lub kontrolowana likwidacja instytucji w najgorszej sytuacji. Działania te nie tylko nie przyniosły pozytywnych rezultatów, ale dodatkowo jeszcze umocniły złą strukturę rynków finansowych i opóźniły ich oczyszczenie, gdyż instytucje, które otrzymały największą pomoc, były dokładnie tymi, które ciągnęły całą gospodarkę w dół. Jedynym sposobem wyjścia z recesji spowodowanej wcześniejszym sztucznym boomem jest oczyszczenie gospodarki ze złych, nieefektywnych inwestycji, które zostały podjęte w wyniku błędnej oceny bańki, jako trwałego rozwoju gospodarki. Jak widzimy, japońska lekcja pozostała nieodrobiona do dzisiaj i niemal wszystkie zachodnie kraje, słuchając porad ekonomistów ślepo wierzących w interwencjonizm państwowy, mnożą niezwykle podobne programy pomocowe dla niekompetentnych instytucji finansowych.

Problem deflacji i pułapki płynności

Z sytuacją japońskich rynków finansowych wiążą się dwa zjawiska, które zdaniem wielu ekonomistów, szczególnie ze szkoły keynesizmu, stanowiły główną przyczynę gospodarczych niepowodzeń tego kraju – deflacja oraz tzw. pułapka płynności. Główne szkoły ekonomii definiują deflację jako ogólny spadek poziomu cen. Co ciekawe, wbrew obiegowej opinii deflacja w tym rozumieniu wcale nie była dominującym zjawiskiem w latach 90. w Japonii. Oprócz krótkich epizodów w 1995 i 1996 roku przez całą niemal dekadę mieliśmy do czynienie ze wzrostem cen. Dopiero w 1999 roku rozpoczął się trwający do roku 2006 okres deflacji. W świetle tego faktu należy zatem wysnuć wniosek, że japońskie problemy ze spadającym poziomem cen były raczej skutkiem poczynionych w latach 90. błędów w postaci nieracjonalnych programów naprawczych, niż czynnikiem, który pogłębił, czy tym bardziej spowodował recesję. Programy te, hamując oczyszczenie się gospodarki ze złych inwestycji, sprawiły, że przez cały czas ciążyły one zarówno na instytucjach, jak i gospodarstwach domowych zwiększając ich potrzebę posiadania zabezpieczenia. Konsekwencją tego była uzasadniona niechęć do konsumpcji i inwestycji oraz podwyższona potrzeba posiadania gotówki, czego efektem była deflacja.

Oprócz problemu spadku poziomu cen, wielu ekonomistów jako przyczynę niemożności wyjścia tego kraju z recesji wskazuje także pułapkę płynności, w której miała znajdować się Japonia. Pułapka płynności jest terminem określającym sytuację, w której, wskutek bardzo dużego zapotrzebowania podmiotów na gotówkę, obniżenie przez bank centralny stopy procentowej do poziomu bliskiego lub nawet równego zeru nie powoduje rozszerzenia akcji kredytowej, inwestycji i w konsekwencji pobudzenia wzrostu gospodarczego. Jak wiemy, sytuacja taka istotnie miała miejsce w przypadku Japonii, gdzie obniżona do 0,5% stopa procentowa nie przyniosła oczekiwanych stymulacyjnych dla gospodarki rezultatów. Jednakże należy podkreślić, że podobnie jak w przypadku postrzegania deflacji, odwrócona została tu przyczyna ze skutkiem. Pułapka płynności jest skutkiem utrzymującej się z powodu interwencji rządowych niedostosowanej struktury gospodarki, czyli recesji, a nie przyczyną jej przedłużania się czy niemożności jej zwalczenia. Co więcej, zwalczanie kryzysu, którego funkcją jest wyeliminowanie złych inwestycji poczynionych podczas boomu, poprzez stosowanie pieniężnej stymulacji, która ten kryzys wywołała, nie wydaje się być rozsądnym działaniem. Jest to po prostu ponowne napompowywanie pękniętej bańki. Politykę taką można by porównać do leczenia porannego kaca piciem alkoholu – na krótka metę przynosi ulgę, w długim okresie jednak trudno o gorszą receptę.

Podsumowanie

Japońska gospodarka w zasadzie po dzień dzisiejszy nie wyszła z recesji. Niewielkie sygnały poprawy, które zaczęły pojawiać się w drugiej połowie obecnej dekady zostały zniwelowane, gdy w 2008 roku rozpoczął się, zapoczątkowany załamaniem na rynku hipotek subprime w Stanach Zjednoczonych, rozwijający się na naszych oczach światowy kryzys gospodarczy. W październiku 2008 roku indeks Nikkei spadł do najniższego od 26 lat poziomu 6994 punktów. Jeśli dokładnie się przyjrzeć, odnaleźć można wiele analogii pomiędzy sytuacją Japonii na początku lat 90. XX wieku, a obecnym położeniem USA i Europy. Wydaje się, że nie potrzeba wielkiej wiedzy ekonomicznej, aby popatrzeć na drogę, którą wtedy obrano i stwierdzić, że tym razem należy spróbować czegoś innego. Jednakże, z trudnych do zrozumienia powodów, rządzący nami politycy ignorują doświadczenia płynące z przeszłości i pełni wiary w moc interwencjonizmu państwowego aplikują zachodnim gospodarkom niemal identyczne recepty, jakie pogrążyły Japonię. Czy tym razem to nas czeka „stracona dekada”?

..........................................

Czy dzisiejsze USA to Japonia lat 90-tych? Analogia ekonomiczna jest bardzo przekonywająca. A więc Nikkei 225 od początku lat 50-tych XX w. do dziś przedstawia się następująco:

Od szczytu z 1990 r. do dziś indeks spadł o 70%. Bessa, zamiast przybrać konkretną postać masakry, rozlała się na lata na skutek nawarstwiającego się, zbyt drastycznego interwencjonizmu państwowego.

sobota, 24 października 2009

Czy warto wchodzić w fundusze akcji?

Postaram się dowieść, że nie warto wchodzić w typowe agresywne fundusze inwestycyjne. Typowe agresywne, a więc takie, w których inwestuje się głównie w akcje spółek WIG.

Zanim omówię swoje wyniki, przytoczę dane, jakie zamieścił rok temu Zbigniew Papiński w artykule "Czy fundusze nie radzą sobie z bessą?" na Notowany.pl : http://notowany.pl/artykul/4468/czy-fundusze-nie-radza-sobie-z-bessa . Nawiasem mówiąc autor prowadzi znanego bloga App Funds.

"Dane dotyczą ostatnich 3 lat czyli okresu od 7 października 2005 do 7 października 2008. Taki okres wygląda na w miarę wiarygodny test efektywności zarządzania pieniędzmi, ponieważ obejmuje zarówno hossę jak i bessę. Oto lista:"

Legg Mason Akcji +34,1%

ING FIZ Akcji +17,5%

Idea Akcji +16,3% (dane z 8.10)

Skarbiec +16,1%

Arka Akcji +14,5%

CU Polskich Akcji +7,6%

Allianz Akcji +6,1%

WIG +4,5%

Unikorona +3,3%

AIG Akcji +3,2%

PZU Krakowiak +2,4%

Millenium Akcji – 0,5%

ING FIO Akcji -3,6%

SEB3 Akcji – 6,1% (dane z 8.10)

DWS Akcji – 8,7% (dane z 8.10)

WIG20 -9,7%

PKO/CS Akcji -15,6%

Pioneer Akcji Polskich -16,6%

A jednak wyniki testu sporo zmieniają się, gdy weźmiemy pod uwagę dłuższy okres inwestowania (choć odzwierciedlają umiejętności zarządzania kapitałem). Porównałem stopy zwrotu w okresie od 01.01.2004 do 22.10.2009, a więc prawie 5 lat i 10 miesięcy.

Arka Akcji +126%

Legg Mason Akcji +108,3%

Unikorona +106%

ING FIZ Akcji +105%

WIG +93%

IDEA AKCJI +72%

Allianz Akcji +58,6% (Od 2.02.04)

WIG20 +53%

ING FIO Akcji +50%

PZU KRAKOWIAK +49,2%

DWS Akcji +42,16%

Millenium Akcji +39,8%

Pioneer Akcji Polskich +22,8%

PKO/CS Akcji +12,8%

Widać od razu jak silnie straty zmieniają się w zyski, gdy uwzględnimy dłuższy okres.

Średnia arytmetyczna stóp zwrotu z funduszy wynosi 66%. W porównaniu z WIG20 wydaje się, że w ogólności fundusze pokonują rynek. Jednak na tle szerokiego rynku WIG już jest bardzo słabo, skoro WIG uzyskał 93% i znalazł się na piątym miejscu.

Jednak "oczywizmem" są opłaty za zarządzanie oraz za kupno (a nierzadko nawet umorzenie) jednostek funduszy (a może powinniśmy to nazwać zmniejszeniem bezrobocia wśród doradców? Zaraz się przekonamy, że jest to działalność charytatywna). Jeśli za x zapiszemy kwotę początkowego kapitału, a za r średnią roczną stopę zwrotu to po pierwszym roku dostajemy:

x+rx = x(1+r)

Po drugim roku będzie to już x(1+r)^2.

Indukując, po n lat mamy x(1+r)^n.

Czyli efektywna stopa zwrotu wynosi:

(x(1+r)^n - x)/x = (1+r)^n - 1.

Dla Arki wynosi ona 1,26.

Uwzględnijmy coroczne koszty za zarządzanie. Powiedzmy nawet, że rocznie płacimy zarządzającym 3% od włożonych aktywów.

x+rx - 0,03(x+rx)=x(1+r)(1-0,03)

Po drugim roku będzie to już:

x(1+r)^2(1-0,03)^2.

Indukując, po n lat mamy:

x(1+r)^n(1-0,03)^n.

Wtedy nasza rzeczywista efektywna stopa zwrotu nie uwzględniająca podatku od zysków kapitałowych wyniesie:

(x(1+r)^n(1-0,03)^n-x)/x = (1+r)^n(1-0,03)^n - 1.

Po 6 latach taka Arka przynosi efektywną stopę zwrotu równą 0,883. Oznacza to, że zamiast zarabiać 126%, zarabiamy jedynie 88,3%, a więc prawie 40% zysku Arka sobie zabiera. Jeśli uwzględnić prowizje maklerskie, najlepszy fundusz osiąga taką samą stopę zwrotu co WIG, który w tym okresie zyskał 93%.

Stworzenie we własnym zakresie funduszu indeksowego WIG jest trudne, lecz WIG20 jest już proste i nie wymaga dużych kosztów ani poświęcenia czasu. Wystarczy wybrać kilka największych spółek (w oparciu o kapitalizację, do czego nie potrzeba szczególnych umiejętności. W stooq.pl można wyświetlić akcje względem kapitalizacji).

Czy to się opłaca? Popatrzmy na fundusze wyżej. Jedynie pierwsze 4 indeksy pokonują WIG20. Czyli po ING FIZ Akcji, który efektywnie zarabia 70% wszystko odpada. Taka IDEA daje ledwo 43%, sporo niżej niż WIG20.

Tak więc większość funduszy jest nieopłacalnych, choć znajdą się tu takie, które pokonują przynajmniej WIG20.

Ale zróbmy całkowicie mechaniczny eksperyment. Weźmy kilka pierwszych największych spółek i porównajmy ich stopy zwrotu z funduszami w tym samym okresie co wcześniej. I tak:

CEZ Odpada, bo nie był notowany w WIG20 od początku 2004 r.

PEKAO +60%

PKOBP Odpada, bo nie był notowany w WIG20 od początku 2004 r.

TPSA +17%

PGN Odpada, bo nie był notowany w WIG20 od początku 2004 r.

KGHM +264,3% (!)

PKN ORLEN +24,8%

BZWBK +126% (!)

BRE +210,6% (!)

GETIN +448,5% (!!!)

Ponieważ nasz eksperyment jest całkowicie mechaniczny, nie zastanawiamy się nad ważeniem poszczególnych spółek (kto bowiem w rzeczywistości wziąłby po równo z resztą TPSA). Zatem wyciągamy średnią arytmetyczną z tych stóp zwrotu. W ten sposób nasza stopa zwrotu po niecałych 6-ciu latach wynosi:

164,4%.

Wniosek? Nie warto dawać się skubać funduszom, bo bez żadnej wiedzy, niemal bezmyślnie, uzyskaliśmy stopę zwrotu wyższą od najlepszego funduszu akcyjnego o 76%! Prowizji tu nie uwzględniłem, ale w porównaniu z kosztami funduszy, nie mają dużego znaczenia. Pokonaliśmy zupełnie bez wysiłku najtęższe głowy, ekonometryków, analityków technicznych i fundamentalnych, doradców inwestycyjnych, maklerów, którzy muszą posiadać dużą wiedzę z finansów, prawa gospodarczego i finansowego.

Dlaczego więc w ogóle zadaję pytanie: czy warto inwestować w fundusze? Dlatego że towarzystwa funduszy mogą być również nietypowe w tym sensie, że pozwalają łatwo zainwestować w akcje i inne aktywa zagraniczne oraz surowce; "włożyć" je wszystkie do jednego worka, co znacznie zmniejsza koszty jednostkowe. Fundusze możemy więc wykorzystać w celu dywersyfikacji ryzyka. O dywersyfikacji będę niedługo pisał - poświęcę czas modelowi Markowitza i CAPM.

Na koniec warto zadać pytanie: czy w takim razie rynek jest efektywny, skoro ci najlepsi nie potrafią pokonać najprostszej strategii w postaci "kup i trzymaj"? Odpowiedź okazuje się niejednoznaczna. Z jednej strony można powiedzieć, że niektóre fundusze pokonały WIG20, choć nie sforsowały WIG-u. Z drugiej strony WIG20 wygrał, gdy uznaliśmy największą (kapitalizacyjnie) część indeksu i zwyczajnie wyciągnęliśmy średnią arytmetyczną stóp zwrotu z tego indeksu (wagi były sobie równe, nie ważyliśmy średniej udziałem w całkowitej kapitalizacji). Wynika z tego, że istotną rolę odgrywa to w jaki sposób generujemy benchmark, czyli punkt odniesienia do naszych zysków.

I na jeszcze drugi koniec dodam tylko, że własne zarządzanie akcjami ma dodatkową zaletę. W takim funduszowym worku zarządzający nie troszczą się o nasz konkretny portfel akcyjny i jedynie dążą do statystycznego maksymalizowania zysku. Zarządzając samemu możemy aktywniej podejmować decyzje dokupywać czy sprzedawać. I nikomu za to nie płacimy, choć trzeba wtedy więcej poświęcić swojego czasu.

Zanim omówię swoje wyniki, przytoczę dane, jakie zamieścił rok temu Zbigniew Papiński w artykule "Czy fundusze nie radzą sobie z bessą?" na Notowany.pl : http://notowany.pl/artykul/4468/czy-fundusze-nie-radza-sobie-z-bessa . Nawiasem mówiąc autor prowadzi znanego bloga App Funds.

"Dane dotyczą ostatnich 3 lat czyli okresu od 7 października 2005 do 7 października 2008. Taki okres wygląda na w miarę wiarygodny test efektywności zarządzania pieniędzmi, ponieważ obejmuje zarówno hossę jak i bessę. Oto lista:"

Legg Mason Akcji +34,1%

ING FIZ Akcji +17,5%

Idea Akcji +16,3% (dane z 8.10)

Skarbiec +16,1%

Arka Akcji +14,5%

CU Polskich Akcji +7,6%

Allianz Akcji +6,1%

WIG +4,5%

Unikorona +3,3%

AIG Akcji +3,2%

PZU Krakowiak +2,4%

Millenium Akcji – 0,5%

ING FIO Akcji -3,6%

SEB3 Akcji – 6,1% (dane z 8.10)

DWS Akcji – 8,7% (dane z 8.10)

WIG20 -9,7%

PKO/CS Akcji -15,6%

Pioneer Akcji Polskich -16,6%

A jednak wyniki testu sporo zmieniają się, gdy weźmiemy pod uwagę dłuższy okres inwestowania (choć odzwierciedlają umiejętności zarządzania kapitałem). Porównałem stopy zwrotu w okresie od 01.01.2004 do 22.10.2009, a więc prawie 5 lat i 10 miesięcy.

Arka Akcji +126%

Legg Mason Akcji +108,3%

Unikorona +106%

ING FIZ Akcji +105%

WIG +93%

IDEA AKCJI +72%

Allianz Akcji +58,6% (Od 2.02.04)

WIG20 +53%

ING FIO Akcji +50%

PZU KRAKOWIAK +49,2%

DWS Akcji +42,16%

Millenium Akcji +39,8%

Pioneer Akcji Polskich +22,8%

PKO/CS Akcji +12,8%

Widać od razu jak silnie straty zmieniają się w zyski, gdy uwzględnimy dłuższy okres.

Średnia arytmetyczna stóp zwrotu z funduszy wynosi 66%. W porównaniu z WIG20 wydaje się, że w ogólności fundusze pokonują rynek. Jednak na tle szerokiego rynku WIG już jest bardzo słabo, skoro WIG uzyskał 93% i znalazł się na piątym miejscu.

Jednak "oczywizmem" są opłaty za zarządzanie oraz za kupno (a nierzadko nawet umorzenie) jednostek funduszy (a może powinniśmy to nazwać zmniejszeniem bezrobocia wśród doradców? Zaraz się przekonamy, że jest to działalność charytatywna). Jeśli za x zapiszemy kwotę początkowego kapitału, a za r średnią roczną stopę zwrotu to po pierwszym roku dostajemy:

x+rx = x(1+r)

Po drugim roku będzie to już x(1+r)^2.

Indukując, po n lat mamy x(1+r)^n.

Czyli efektywna stopa zwrotu wynosi:

(x(1+r)^n - x)/x = (1+r)^n - 1.

Dla Arki wynosi ona 1,26.

Uwzględnijmy coroczne koszty za zarządzanie. Powiedzmy nawet, że rocznie płacimy zarządzającym 3% od włożonych aktywów.

x+rx - 0,03(x+rx)=x(1+r)(1-0,03)

Po drugim roku będzie to już:

x(1+r)^2(1-0,03)^2.

Indukując, po n lat mamy:

x(1+r)^n(1-0,03)^n.

Wtedy nasza rzeczywista efektywna stopa zwrotu nie uwzględniająca podatku od zysków kapitałowych wyniesie:

(x(1+r)^n(1-0,03)^n-x)/x = (1+r)^n(1-0,03)^n - 1.

Po 6 latach taka Arka przynosi efektywną stopę zwrotu równą 0,883. Oznacza to, że zamiast zarabiać 126%, zarabiamy jedynie 88,3%, a więc prawie 40% zysku Arka sobie zabiera. Jeśli uwzględnić prowizje maklerskie, najlepszy fundusz osiąga taką samą stopę zwrotu co WIG, który w tym okresie zyskał 93%.

Stworzenie we własnym zakresie funduszu indeksowego WIG jest trudne, lecz WIG20 jest już proste i nie wymaga dużych kosztów ani poświęcenia czasu. Wystarczy wybrać kilka największych spółek (w oparciu o kapitalizację, do czego nie potrzeba szczególnych umiejętności. W stooq.pl można wyświetlić akcje względem kapitalizacji).

Czy to się opłaca? Popatrzmy na fundusze wyżej. Jedynie pierwsze 4 indeksy pokonują WIG20. Czyli po ING FIZ Akcji, który efektywnie zarabia 70% wszystko odpada. Taka IDEA daje ledwo 43%, sporo niżej niż WIG20.

Tak więc większość funduszy jest nieopłacalnych, choć znajdą się tu takie, które pokonują przynajmniej WIG20.

Ale zróbmy całkowicie mechaniczny eksperyment. Weźmy kilka pierwszych największych spółek i porównajmy ich stopy zwrotu z funduszami w tym samym okresie co wcześniej. I tak:

CEZ Odpada, bo nie był notowany w WIG20 od początku 2004 r.

PEKAO +60%

PKOBP Odpada, bo nie był notowany w WIG20 od początku 2004 r.

TPSA +17%

PGN Odpada, bo nie był notowany w WIG20 od początku 2004 r.

KGHM +264,3% (!)

PKN ORLEN +24,8%

BZWBK +126% (!)

BRE +210,6% (!)

GETIN +448,5% (!!!)

Ponieważ nasz eksperyment jest całkowicie mechaniczny, nie zastanawiamy się nad ważeniem poszczególnych spółek (kto bowiem w rzeczywistości wziąłby po równo z resztą TPSA). Zatem wyciągamy średnią arytmetyczną z tych stóp zwrotu. W ten sposób nasza stopa zwrotu po niecałych 6-ciu latach wynosi:

164,4%.

Wniosek? Nie warto dawać się skubać funduszom, bo bez żadnej wiedzy, niemal bezmyślnie, uzyskaliśmy stopę zwrotu wyższą od najlepszego funduszu akcyjnego o 76%! Prowizji tu nie uwzględniłem, ale w porównaniu z kosztami funduszy, nie mają dużego znaczenia. Pokonaliśmy zupełnie bez wysiłku najtęższe głowy, ekonometryków, analityków technicznych i fundamentalnych, doradców inwestycyjnych, maklerów, którzy muszą posiadać dużą wiedzę z finansów, prawa gospodarczego i finansowego.

Dlaczego więc w ogóle zadaję pytanie: czy warto inwestować w fundusze? Dlatego że towarzystwa funduszy mogą być również nietypowe w tym sensie, że pozwalają łatwo zainwestować w akcje i inne aktywa zagraniczne oraz surowce; "włożyć" je wszystkie do jednego worka, co znacznie zmniejsza koszty jednostkowe. Fundusze możemy więc wykorzystać w celu dywersyfikacji ryzyka. O dywersyfikacji będę niedługo pisał - poświęcę czas modelowi Markowitza i CAPM.

Na koniec warto zadać pytanie: czy w takim razie rynek jest efektywny, skoro ci najlepsi nie potrafią pokonać najprostszej strategii w postaci "kup i trzymaj"? Odpowiedź okazuje się niejednoznaczna. Z jednej strony można powiedzieć, że niektóre fundusze pokonały WIG20, choć nie sforsowały WIG-u. Z drugiej strony WIG20 wygrał, gdy uznaliśmy największą (kapitalizacyjnie) część indeksu i zwyczajnie wyciągnęliśmy średnią arytmetyczną stóp zwrotu z tego indeksu (wagi były sobie równe, nie ważyliśmy średniej udziałem w całkowitej kapitalizacji). Wynika z tego, że istotną rolę odgrywa to w jaki sposób generujemy benchmark, czyli punkt odniesienia do naszych zysków.

I na jeszcze drugi koniec dodam tylko, że własne zarządzanie akcjami ma dodatkową zaletę. W takim funduszowym worku zarządzający nie troszczą się o nasz konkretny portfel akcyjny i jedynie dążą do statystycznego maksymalizowania zysku. Zarządzając samemu możemy aktywniej podejmować decyzje dokupywać czy sprzedawać. I nikomu za to nie płacimy, choć trzeba wtedy więcej poświęcić swojego czasu.

Labels:

efektywność rynku kapitałowego

poniedziałek, 19 października 2009

Jak powstają cykle i podcykle? Część szósta i ostatnia.

Dlaczego w ogóle mówię o chaosie? Przecież miało być o cyklach giełdowych!

To pytanie można byłoby też odwrócić: Jak to może być, że trajektorie chaotyczne charakteryzują się cyklicznością? Przecież chaos wyklucza porządek, tj. cykliczność!

Jeśli chodzi o pierwsze pytanie, to warto podkreślić, że nowoczesna teoria cykliczności uległa w ostatnich dziesięcioleciach drastycznej przemianie.

"Coraz lepiej zdajemy sobie sprawę z tego, że w świecie zjawisk zachodzących wokół nas, na wielu poziomach budowy materii i w rozmaitych skalach czasu, przebiegają procesy porządkowania i niszczenia porządku. Na razie wiedza o tych procesach jest niepełna i mało dokładna, dlatego w tej dziedzinie wiele jest jeszcze do zbadania i naukowcy będą przez wiele lat mieli co robić. Jednak już teraz wiemy, że Wszechświat na pewno nie jest podobny do kartezjańskiego zegara, w którym czas płynie jednostajnie i może być traktowany jako absolutny zewnętrzny parametr, porządkujący stany w istocie podobne do siebie. Poszukując metafory bardziej odpowiedniej i bogatszej powiedziałbym raczej [to znaczy nie ja, tylko autor cytatu], że Wszechświat bardziej niż zegar przypomina skomplikowaną symfonię, której melodię poznaliśmy dotąd bardzo wyrywkowo." [M. Tempczyk, Skale czasu układów dynamicznych, Zagadnienia Filozoficzne w Nauce, XXVIII-XXIX / 2001, s. 8].

W niedawnym czasie wiedza naukowców o o długookresowym działaniu naszego układu planetarnego znacznie się poszerzyła się. "W roku 1988 G.J. Sussman i J. Wisdom z MIT stosując komputery zbadali ruch planet w okresach czasu rzędu setek milionów lat i wykazali, że ruch Plutona jest chaotyczny z czasem charakterystycznym rzędu pięćdziesięciu milionów lat. Rok później J. Laskar z Bureau des longitudes zbadał dynamikę Układu Słonecznego w okresie dwustu milionów lat i wykazał, że ruch planet najbliższych Słońca, w tym także Ziemi, jest chaotyczny z okresem rzędu dziesięciu milionów lat. Laskar odkrył także, że ruch Wenus jest chaotyczny w stopniu umożliwiającym zmianę kierunku obrotu tej planety wokół osi. Ponieważ obecnie kręci się ona przeciwnie do ruchu obrotowego pozostałych planet, istnieje uzasadnione podejrzenie, że w ciągu swego istnienia zmieniała ona kilka razy kierunek obrotu."[M. Tempczyk, ibidem, s. 7].

Jak widzimy omawianie cykliczności w kontekście chaosu nie dotyczy tylko cykli giełdowych. Można byłoby powiedzieć, że sam czynnik ludzki - świadomość - potrafi zaburzyć nie tylko okresowość na rynkach, ale nawet cykle biologiczne i klimatyczne. Ale świadomość to po prostu pewna zmienna, którą można byłoby potraktować jako czynnik wymuszający chaos. Zmiennych może być jednak wiele i jak się okazuje mają one wpływ (choć dopiero po długim okresie czasu) na coś, co wydawałoby się całkowicie stabilne i tak ważne dla nas - ruch Ziemi. Jeśli więc ruch Ziemi jest chaotyczny, to czy można o nim mówić jako o periodycznym? Można, ale należy mieć na uwadze, że jest to ruch w przybliżeniu okresowy. Cykle giełdowe będą również istnieć - jednak w sposób ułamkowy.

Jeśli chodzi o drugie pytanie, to już częściowo na nie odpowiedziałem powyżej. Można powiedzieć, że cykle chaotyczne są "ułamkowe". Oznacza to, że są niestabilne - po pewnym czasie przestają istnieć, stają się "bardziej chaotyczne". Jednak istnienie niestabilnych orbit okresowych w nieliniowych układach dynamicznych jest faktem matematycznym. Dowód został przedstawiony na przykład w pracy doktorskiej Zbigniewa Galiasa, Analiza i przetwarzanie sygnałów chaotycznych, Kraków 1995).

Przede wszystkim należy wiedzieć, że typowa trajektoria odwiedza wszystkie części atraktora i przechodzi nieskończenie wiele

razy dowolnie blisko każdego punktu należącego do atraktora. [Z. Galias, Analiza i przetwarzanie sygnałów chaotycznych, Kraków 1995, s. 19].

Jeśli więc znajdziemy trajektorię, która będzie przynajmniej kilka razy pod rząd, w tym samym czasie (czyli zgodnie z jakimś okresem) powracać bardzo blisko punktu startu, to możemy przyjąć, że jest to ruch okresowy. Nie jest to więc ruch stricte okresowy, czyli taki, że punkt końcowy-powrotny idealnie łączy się z punktem startu. Można by powiedzieć, że mamy tu ruch quasi-okresowy (prawie okresowy). Ruch quasi-okresowy jest czymś pomiędzy ruchem całkowicie okresowym a chaotycznym. Quasi-okresowa orbita różni się tym od chaotycznej, że jeśli znamy na nią wzór, to w każdym momencie możemy przewidzieć jej położenie i nie ma czegoś takiego jak wrażliwość na warunki początkowe. Quasi-okresowa orbita jest specyficznym złożeniem orbit okresowych. Przykładem jest f = cos(2^(1/2)*x) + cos(x). Na dole mamy wykres tej funkcji.

Jeśli otoczenie danego punktu trajektorii będzie wystarczająco małe i odległość pomiędzy dwiema quasi-okresowymi trajektoriami będzie mniejsza od średnicy tego otoczenia, to możemy spokojnie przyjąć, że te dwie trajektorie odpowiadają tej samej trajektorii okresowej. Jeśli dysponujemy nieskończenie długim ciągiem próbek pochodzących z trajektorii odwiedzającej wszystkie części atraktora to zmniejszając średnicę otoczenia będziemy znajdować coraz więcej orbit okresowych zanurzonych w dziwnym atraktorze. W praktyce jednak dysponujemy ciągiem skończonym. Wybierając zbyt małe otoczenie nie wykryjemy istnienia orbit okresowych, zwłaszcza tych, które leżą w rzadziej odwiedzanych częściach atraktora. Wybór zbyt dużej wartości średnicy otoczenia spowoduje, że nie znajdziemy wielu z dłuższych orbit okresowych, które leżą blisko orbit krótszych. [Op. cit. Z. Galias, ibidem, s. 26].

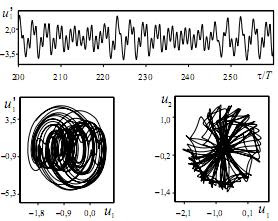

Poniżej przedstawiono przykład znalezionej orbity okresowej w układzie Lorenza (wynika z twierdzenia Pilarczyka, 2000).

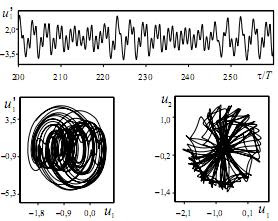

Poniżej przedstawiono przykład wybranych orbit okresowych odwzorowania Henona (rys. z Z. Galias, ibidem, 29). Są to tylko punkty - jest to bowiem odwzorowanie dyskretne.

Okazuje się, że najłatwiej odkrywać orbity okresowe za pomocą odwzorowań Poincarego - na mapach Poincarego. Wtedy bowiem skupiamy się jedynie na punktach przecięcia trajektorii z pewną płaszczyzną. Jeśli obserwujemy, że punkty powrotne po określonym czasie znajdują się w małym dozwolonym otoczeniu, otrzymujemy orbitę okresową.

Mapa Poincarego pozwala także lepiej zrozumieć fraktalność atraktora chaotycznego. Ponieważ każda trajektoria przechodzi nieskończenie wiele razy dowolnie blisko każdego punktu należącego do atraktora, mapa będzie bardzo "zwartym" obiektem. A jednak, jeśli obiekt ten leży na płaszczyźnie, to ze względu na brak ciągłości pomiędzy punktami, nie będzie on posiadał dwóch wymiarów, choć intuicyjnie powinien. Na przykład atraktor Henona, który wcześniej przedstawiałem, posiada wymiar fraktalny (ułamkowy) wynoszący ok. 1,28. Pomimo, że trajektoria chaotyczna może być ruchem całkowicie ciągłym, to już ze względu na to, że mapa Poincarego posiada wymiar ułamkowy, atraktor chaotyczny zanurzony w trójwymiarowej przestrzeni fazowej, nie będzie posiadał wymiaru rzędu 3, ale pomiędzy 2 a 3 (jeśli bowiem byłby trójwymiarowy, obraz płaszczyzny rozcinającej go w pewnym miejscu powinien mieć dokładnie dwa wymiary). Na przykład atraktor Lorenza posiada wymiar fraktalny ok. 2,06 (tak mało, bo te jego listki są prawie dwuwymiarowe). Jeśli rozpatrujemy rynki kapitałowe, to prawdopodobnie pierwszym, który odkrył istnienie atraktorów chaotycznych jest E. E. Peters, który w książce "Teoria chaosu a rynki kapitałowe" opisuje swoje wyniki i tak: dla S&P 500 wymiar fraktalny wynosi 2,33. Dla MSCI Niemcy 2,41, dla SCI Wielka Brytania 2,94 oraz dla MSCI Japonia 3,05. Oznacza to, że dla trzech pierwszych rynków ruch trajektorii można modelować za pomocą trzech zmiennych, a ostatni japoński rynek za pomocą czterech zmiennych.

Przypomnę, że przedstawiony na tym blogu model składa się z trzech zmiennych: nastroju (chciwość, strach), niezdecydowania (niepewności) oraz czynnika fundamentalnego ("przyspieszenia" lub "opóźnienia" kapitału). Zauważmy, że całą przestrzeń fazową tworzą ogólnie dwa czynniki: psychologiczny i fundamentalny, przy czym pierwszy dzieli się na nieracjonalny (ograniczenie racjonalny) i racjonalny.

Wynika z tego, że nasz model można przystosować do faktycznej rynkowej trajektorii (z wyjątkiem rynku japońskiego), gdyż atraktor o mniej niż trzech wymiarach można zanurzyć w przestrzeni fazowej o trzech zmiennych.

Fraktalność atraktora można w pewnym sensie przełożyć na fraktalność szeregu czasowego pewnej zmiennej trajektorii. O ile fraktalność atraktora jest przestrzenna, o tyle fraktalność szeregu czasowego jest czasowa. Z punktu widzenia realizacji procesu stochastycznego, rozkład prawdopodobieństwa jest w każdej skali czasowej taki sam. Jednostki czasu możemy przecież dowolnie dobierać - i to właśnie stąd wynika. Jeśli więc wyobrazimy sobie atraktor miesięcznej stopy zwrotu, to teoretycznie atraktor tygodniowej stopy zwrotu powinien być identyczny. Wykresy dzienne i tygodniowe cen akcji powinny być nieodróżnialne od miesięcznych. Rzeczywistość okazuje się jednak bardziej skomplikowana - dla dziennych i tygodniowych stóp zwrotu wykresy są dużo bardziej poszarpane i nieprzewidywalne niż dla miesięcznych stóp zwrotu (Por. Peters, ibidem, s. 113). Realny proces na giełdach nie jest więc w pełni samopodobny. Z czego to wynika? Dodatnia korelacja pomiędzy dziennymi stopami zwrotu jest mniejsza niż korelacja pomiędzy tygodniowymi stopami zwrotu, a ta jeszcze mniejsza niż pomiędzy miesięcznymi stopami zwrotu. Widocznie dzienne stopy zwrotu mają większą skłonność do powrotów do średniej. Z czasem jednak korelacja pomiędzy miesięcznymi zwrotami stabilizuje się, tak że jedno, kilku-, kilkunasto- i kilkudziesięciomiesięczne wykresy stają się statystycznie nierozróżnialne. W końcu, po wielu miesiącach, korelacja (pamięć rynku) zaczyna spadać do zera.

Doszliśmy wreszcie do końcowego praktycznego wniosku. Wykrywanie orbit okresowych w układach chaotycznych umożliwia tzw. stabilizację orbit, czyli sterowanie układów chaotycznych. Skoro można znaleźć trajektorię okresową o co najmniej kilku zmiennych, to tym bardziej można znaleźć trajektorię o jednej zmiennej, tzn. okresowy szereg czasowy. Jeśli tę zmienną stanowi stopa zwrotu, to znaleźliśmy swego rodzaju cykl giełdowy. Dzienna stopa zwrotu będzie zawierać większy szum i nie znajdziemy widocznej okresowości. Jednak coraz większe "otoczenie czasowe" pozwoli wykryć coraz lepiej dodatnio (nieliniowo) skorelowane stopy zwrotu.

Można powiedzieć, że Peters wykrył takie "orbity okresowe". Badał on różne rynki kapitałowe, biorąc za okres 1 miesiąc. Jego wyniki są następujące: w USA tracimy zdolność do prognozowania po ok. 4 latach (48 miesięcy), dla Wielkiej Brytanii pamięć rynku wynosi 36 miesięcy, a Japonii 44 miesiące. Z kolei z analiz N. Siemieniuka w pracy "Fraktalne właściwości polskiego rynku kapitałowego" wynika, że polski rynek kapitałowy tracił pamięć po 218 tygodniach, czyli 55 miesiącach. Ze względu na mniejszą liczbę danych autor brał za okres tydzień. Można więc sobie wyobrazić, że miesięczna lub tygodniowa stopa zwrotu posiada trajektorię, która jest okresowa przez czas odpowiedni dla wybranego rynku, przebywając w pewnym "skorelowanym" obszarze. Po tym okresie destabilizuje się - przechodzi w całkowity chaos. Można byłoby powiedzieć, że początkowo raczej jest to trajektoria quasi-okresowa, bo wykryte cykle są cyklami przeciętnymi na przestrzeni lat i trudno mówić tu o pełnej periodyczności.

To pytanie można byłoby też odwrócić: Jak to może być, że trajektorie chaotyczne charakteryzują się cyklicznością? Przecież chaos wyklucza porządek, tj. cykliczność!

Jeśli chodzi o pierwsze pytanie, to warto podkreślić, że nowoczesna teoria cykliczności uległa w ostatnich dziesięcioleciach drastycznej przemianie.

"Coraz lepiej zdajemy sobie sprawę z tego, że w świecie zjawisk zachodzących wokół nas, na wielu poziomach budowy materii i w rozmaitych skalach czasu, przebiegają procesy porządkowania i niszczenia porządku. Na razie wiedza o tych procesach jest niepełna i mało dokładna, dlatego w tej dziedzinie wiele jest jeszcze do zbadania i naukowcy będą przez wiele lat mieli co robić. Jednak już teraz wiemy, że Wszechświat na pewno nie jest podobny do kartezjańskiego zegara, w którym czas płynie jednostajnie i może być traktowany jako absolutny zewnętrzny parametr, porządkujący stany w istocie podobne do siebie. Poszukując metafory bardziej odpowiedniej i bogatszej powiedziałbym raczej [to znaczy nie ja, tylko autor cytatu], że Wszechświat bardziej niż zegar przypomina skomplikowaną symfonię, której melodię poznaliśmy dotąd bardzo wyrywkowo." [M. Tempczyk, Skale czasu układów dynamicznych, Zagadnienia Filozoficzne w Nauce, XXVIII-XXIX / 2001, s. 8].

W niedawnym czasie wiedza naukowców o o długookresowym działaniu naszego układu planetarnego znacznie się poszerzyła się. "W roku 1988 G.J. Sussman i J. Wisdom z MIT stosując komputery zbadali ruch planet w okresach czasu rzędu setek milionów lat i wykazali, że ruch Plutona jest chaotyczny z czasem charakterystycznym rzędu pięćdziesięciu milionów lat. Rok później J. Laskar z Bureau des longitudes zbadał dynamikę Układu Słonecznego w okresie dwustu milionów lat i wykazał, że ruch planet najbliższych Słońca, w tym także Ziemi, jest chaotyczny z okresem rzędu dziesięciu milionów lat. Laskar odkrył także, że ruch Wenus jest chaotyczny w stopniu umożliwiającym zmianę kierunku obrotu tej planety wokół osi. Ponieważ obecnie kręci się ona przeciwnie do ruchu obrotowego pozostałych planet, istnieje uzasadnione podejrzenie, że w ciągu swego istnienia zmieniała ona kilka razy kierunek obrotu."[M. Tempczyk, ibidem, s. 7].

Jak widzimy omawianie cykliczności w kontekście chaosu nie dotyczy tylko cykli giełdowych. Można byłoby powiedzieć, że sam czynnik ludzki - świadomość - potrafi zaburzyć nie tylko okresowość na rynkach, ale nawet cykle biologiczne i klimatyczne. Ale świadomość to po prostu pewna zmienna, którą można byłoby potraktować jako czynnik wymuszający chaos. Zmiennych może być jednak wiele i jak się okazuje mają one wpływ (choć dopiero po długim okresie czasu) na coś, co wydawałoby się całkowicie stabilne i tak ważne dla nas - ruch Ziemi. Jeśli więc ruch Ziemi jest chaotyczny, to czy można o nim mówić jako o periodycznym? Można, ale należy mieć na uwadze, że jest to ruch w przybliżeniu okresowy. Cykle giełdowe będą również istnieć - jednak w sposób ułamkowy.

Jeśli chodzi o drugie pytanie, to już częściowo na nie odpowiedziałem powyżej. Można powiedzieć, że cykle chaotyczne są "ułamkowe". Oznacza to, że są niestabilne - po pewnym czasie przestają istnieć, stają się "bardziej chaotyczne". Jednak istnienie niestabilnych orbit okresowych w nieliniowych układach dynamicznych jest faktem matematycznym. Dowód został przedstawiony na przykład w pracy doktorskiej Zbigniewa Galiasa, Analiza i przetwarzanie sygnałów chaotycznych, Kraków 1995).

Przede wszystkim należy wiedzieć, że typowa trajektoria odwiedza wszystkie części atraktora i przechodzi nieskończenie wiele

razy dowolnie blisko każdego punktu należącego do atraktora. [Z. Galias, Analiza i przetwarzanie sygnałów chaotycznych, Kraków 1995, s. 19].

Jeśli więc znajdziemy trajektorię, która będzie przynajmniej kilka razy pod rząd, w tym samym czasie (czyli zgodnie z jakimś okresem) powracać bardzo blisko punktu startu, to możemy przyjąć, że jest to ruch okresowy. Nie jest to więc ruch stricte okresowy, czyli taki, że punkt końcowy-powrotny idealnie łączy się z punktem startu. Można by powiedzieć, że mamy tu ruch quasi-okresowy (prawie okresowy). Ruch quasi-okresowy jest czymś pomiędzy ruchem całkowicie okresowym a chaotycznym. Quasi-okresowa orbita różni się tym od chaotycznej, że jeśli znamy na nią wzór, to w każdym momencie możemy przewidzieć jej położenie i nie ma czegoś takiego jak wrażliwość na warunki początkowe. Quasi-okresowa orbita jest specyficznym złożeniem orbit okresowych. Przykładem jest f = cos(2^(1/2)*x) + cos(x). Na dole mamy wykres tej funkcji.

Jeśli otoczenie danego punktu trajektorii będzie wystarczająco małe i odległość pomiędzy dwiema quasi-okresowymi trajektoriami będzie mniejsza od średnicy tego otoczenia, to możemy spokojnie przyjąć, że te dwie trajektorie odpowiadają tej samej trajektorii okresowej. Jeśli dysponujemy nieskończenie długim ciągiem próbek pochodzących z trajektorii odwiedzającej wszystkie części atraktora to zmniejszając średnicę otoczenia będziemy znajdować coraz więcej orbit okresowych zanurzonych w dziwnym atraktorze. W praktyce jednak dysponujemy ciągiem skończonym. Wybierając zbyt małe otoczenie nie wykryjemy istnienia orbit okresowych, zwłaszcza tych, które leżą w rzadziej odwiedzanych częściach atraktora. Wybór zbyt dużej wartości średnicy otoczenia spowoduje, że nie znajdziemy wielu z dłuższych orbit okresowych, które leżą blisko orbit krótszych. [Op. cit. Z. Galias, ibidem, s. 26].

Poniżej przedstawiono przykład znalezionej orbity okresowej w układzie Lorenza (wynika z twierdzenia Pilarczyka, 2000).

Poniżej przedstawiono przykład wybranych orbit okresowych odwzorowania Henona (rys. z Z. Galias, ibidem, 29). Są to tylko punkty - jest to bowiem odwzorowanie dyskretne.

Okazuje się, że najłatwiej odkrywać orbity okresowe za pomocą odwzorowań Poincarego - na mapach Poincarego. Wtedy bowiem skupiamy się jedynie na punktach przecięcia trajektorii z pewną płaszczyzną. Jeśli obserwujemy, że punkty powrotne po określonym czasie znajdują się w małym dozwolonym otoczeniu, otrzymujemy orbitę okresową.

Mapa Poincarego pozwala także lepiej zrozumieć fraktalność atraktora chaotycznego. Ponieważ każda trajektoria przechodzi nieskończenie wiele razy dowolnie blisko każdego punktu należącego do atraktora, mapa będzie bardzo "zwartym" obiektem. A jednak, jeśli obiekt ten leży na płaszczyźnie, to ze względu na brak ciągłości pomiędzy punktami, nie będzie on posiadał dwóch wymiarów, choć intuicyjnie powinien. Na przykład atraktor Henona, który wcześniej przedstawiałem, posiada wymiar fraktalny (ułamkowy) wynoszący ok. 1,28. Pomimo, że trajektoria chaotyczna może być ruchem całkowicie ciągłym, to już ze względu na to, że mapa Poincarego posiada wymiar ułamkowy, atraktor chaotyczny zanurzony w trójwymiarowej przestrzeni fazowej, nie będzie posiadał wymiaru rzędu 3, ale pomiędzy 2 a 3 (jeśli bowiem byłby trójwymiarowy, obraz płaszczyzny rozcinającej go w pewnym miejscu powinien mieć dokładnie dwa wymiary). Na przykład atraktor Lorenza posiada wymiar fraktalny ok. 2,06 (tak mało, bo te jego listki są prawie dwuwymiarowe). Jeśli rozpatrujemy rynki kapitałowe, to prawdopodobnie pierwszym, który odkrył istnienie atraktorów chaotycznych jest E. E. Peters, który w książce "Teoria chaosu a rynki kapitałowe" opisuje swoje wyniki i tak: dla S&P 500 wymiar fraktalny wynosi 2,33. Dla MSCI Niemcy 2,41, dla SCI Wielka Brytania 2,94 oraz dla MSCI Japonia 3,05. Oznacza to, że dla trzech pierwszych rynków ruch trajektorii można modelować za pomocą trzech zmiennych, a ostatni japoński rynek za pomocą czterech zmiennych.

Przypomnę, że przedstawiony na tym blogu model składa się z trzech zmiennych: nastroju (chciwość, strach), niezdecydowania (niepewności) oraz czynnika fundamentalnego ("przyspieszenia" lub "opóźnienia" kapitału). Zauważmy, że całą przestrzeń fazową tworzą ogólnie dwa czynniki: psychologiczny i fundamentalny, przy czym pierwszy dzieli się na nieracjonalny (ograniczenie racjonalny) i racjonalny.

Wynika z tego, że nasz model można przystosować do faktycznej rynkowej trajektorii (z wyjątkiem rynku japońskiego), gdyż atraktor o mniej niż trzech wymiarach można zanurzyć w przestrzeni fazowej o trzech zmiennych.

Fraktalność atraktora można w pewnym sensie przełożyć na fraktalność szeregu czasowego pewnej zmiennej trajektorii. O ile fraktalność atraktora jest przestrzenna, o tyle fraktalność szeregu czasowego jest czasowa. Z punktu widzenia realizacji procesu stochastycznego, rozkład prawdopodobieństwa jest w każdej skali czasowej taki sam. Jednostki czasu możemy przecież dowolnie dobierać - i to właśnie stąd wynika. Jeśli więc wyobrazimy sobie atraktor miesięcznej stopy zwrotu, to teoretycznie atraktor tygodniowej stopy zwrotu powinien być identyczny. Wykresy dzienne i tygodniowe cen akcji powinny być nieodróżnialne od miesięcznych. Rzeczywistość okazuje się jednak bardziej skomplikowana - dla dziennych i tygodniowych stóp zwrotu wykresy są dużo bardziej poszarpane i nieprzewidywalne niż dla miesięcznych stóp zwrotu (Por. Peters, ibidem, s. 113). Realny proces na giełdach nie jest więc w pełni samopodobny. Z czego to wynika? Dodatnia korelacja pomiędzy dziennymi stopami zwrotu jest mniejsza niż korelacja pomiędzy tygodniowymi stopami zwrotu, a ta jeszcze mniejsza niż pomiędzy miesięcznymi stopami zwrotu. Widocznie dzienne stopy zwrotu mają większą skłonność do powrotów do średniej. Z czasem jednak korelacja pomiędzy miesięcznymi zwrotami stabilizuje się, tak że jedno, kilku-, kilkunasto- i kilkudziesięciomiesięczne wykresy stają się statystycznie nierozróżnialne. W końcu, po wielu miesiącach, korelacja (pamięć rynku) zaczyna spadać do zera.

Doszliśmy wreszcie do końcowego praktycznego wniosku. Wykrywanie orbit okresowych w układach chaotycznych umożliwia tzw. stabilizację orbit, czyli sterowanie układów chaotycznych. Skoro można znaleźć trajektorię okresową o co najmniej kilku zmiennych, to tym bardziej można znaleźć trajektorię o jednej zmiennej, tzn. okresowy szereg czasowy. Jeśli tę zmienną stanowi stopa zwrotu, to znaleźliśmy swego rodzaju cykl giełdowy. Dzienna stopa zwrotu będzie zawierać większy szum i nie znajdziemy widocznej okresowości. Jednak coraz większe "otoczenie czasowe" pozwoli wykryć coraz lepiej dodatnio (nieliniowo) skorelowane stopy zwrotu.

Można powiedzieć, że Peters wykrył takie "orbity okresowe". Badał on różne rynki kapitałowe, biorąc za okres 1 miesiąc. Jego wyniki są następujące: w USA tracimy zdolność do prognozowania po ok. 4 latach (48 miesięcy), dla Wielkiej Brytanii pamięć rynku wynosi 36 miesięcy, a Japonii 44 miesiące. Z kolei z analiz N. Siemieniuka w pracy "Fraktalne właściwości polskiego rynku kapitałowego" wynika, że polski rynek kapitałowy tracił pamięć po 218 tygodniach, czyli 55 miesiącach. Ze względu na mniejszą liczbę danych autor brał za okres tydzień. Można więc sobie wyobrazić, że miesięczna lub tygodniowa stopa zwrotu posiada trajektorię, która jest okresowa przez czas odpowiedni dla wybranego rynku, przebywając w pewnym "skorelowanym" obszarze. Po tym okresie destabilizuje się - przechodzi w całkowity chaos. Można byłoby powiedzieć, że początkowo raczej jest to trajektoria quasi-okresowa, bo wykryte cykle są cyklami przeciętnymi na przestrzeni lat i trudno mówić tu o pełnej periodyczności.

Labels:

teoria chaosu

niedziela, 11 października 2009

Jak powstają cykle i podcykle? Ułamkowość jest wszędzie. Część piąta

Dzisiejszy artykuł odwołuje się do wszystkich poprzednich części serii "Jak powstają cykle?" Poszukujemy uogólnionych czynników wpływających na ruchy cen akcji i wykorzystamy do tego wiedzę z poprzednich artykułów.

W pierwszej części artykułu "Jak powstają cykle?" pojawiał się często termin "preferencja" i "niepewność". Niepewność była wówczas rozumiana jako niezdecydowanie (a nie jako ryzyko). Należy zwrócić uwagę, iż pomimo związanego z tymi terminami subiektywizmu, ani "preferencja", ani "niepewność" nie niosą ze sobą zabarwienia emocjonalnego. Wprawdzie niezdecydowanie może wynikać ze sprzecznych emocji, ale równie dobrze z braku lub sprzeczności informacji (chyba że tymi informacjami są emocje).

Z drugiej strony od trzeciej części niniejszego cyklu przewija się wątek emocjonalny, gdzie chciwość i strach motywują do działania. Strachu nie należy mieszać z niepewnością. Strach jest lustrzanym odbiciem chciwości. Chciwość i strach są niemal tym samym. Anthony de Mello w książce "Przebudzenie" stwierdza, że pożądanie wynika w rzeczywistości ze strachu. Chciwość jest więc wtórna w stosunku do strachu. Jeśli czegoś (emocjonalnie) pragniemy, to prawdopodobnie dlatego, że się porównujemy z innymi. Jeśli czegoś nie posiadamy, co inni posiadają, a tego pragniemy, to czujemy się gorsi, co wywołuje lęk. A to jest źródłem chciwości. Ktoś powie: no jakże, przecież nauka ekonomii nie istniałaby, gdyby nikt nie chciał więcej niż ma. To prawda. Są wprowadzone do ekonomii pewne postulaty, na przykład, że im większy budżet, tym lepiej. Są też dobra nazywane dobrami pożądanymi - to te, które chcemy, czyli preferujemy. Jednak zwykłym ludziom trudno odróżnić tzw. preferencje od pożądania czegoś. Ekonomia mówiąc o preferencjach, stanowi jedynie o wyborze czegoś zamiast czegoś innego, szerzej - o wyborze ilości danego dobra względem ilości drugiego dobra. Celem jest maksymalizowanie użyteczności (i jednocześnie to jest definicja racjonalności). Nie mówi w ogóle o emocjach (a pożądanie to emocja). Dobro pożądane to tylko nazwa, nic więcej, wręcz myląca. Lepiej mówić o dobrach preferowanych i niepreferowanych. Ekonomia mówi o dążeniu jednostki do szczęścia, ale to szczęście może być opacznie rozumiane.

Świetne zrozumienie tej różnicy przychodzi po przeczytaniu "Przebudzenia". W jednym fragmencie de Mello odnosi się do czytelnika:

"Sądziłeś, ze szczęście to ekscytacja i dreszcze. Nieprawda, one tylko powodują depresję. Czy nikt ci o tym nie mówił? Jesteś podekscytowany, dobrze, ale właśnie torujesz sobie drogę do następnej depresji. Przy okazji w ten sposób pielęgnujesz kryjący się w tobie lęk."

Przychodzi tu niemal natychmiastowe skojarzenie z wahadłem, którego jeden silny ruch nieuchronnie prowadzi do ruchu w przeciwnym kierunku.

Gracze giełdowi, którzy szukają wrażeń, szybko wypadają z gry. W takim tonie wyraża się A. Elder (z zawodu psychiatra) w książce "Zawód-inwestor giełdowy". Podkreśla to również B. Graham w "Inteligentnym inwestorze". Często słyszy się też o maklerach, którzy dążą do szybkich pieniędzy i szybkiej kariery, lecz żyją w tak dużym napięciu, że po paru latach kompletnie wypalają się.

Paradoks polega na tym, że emocje mogą stać się również dobrem(!) Formalnie jednostka może wybierać tyle i tyle chciwości, tyle i tyle strachu. Brzmi to niedorzecznie, ale z ekonomicznego punktu widzenia nie ma przeszkód. Żywym przykładem mogą być aktorzy filmowi, którzy wywołują u siebie różnorakie stany emocjonalne. Wiedzą oni dobrze, że nie mogą to być zbyt słabe stany, żeby ich rola nie była zbyt "płaska", ale też nie mogą być skrajne, bo prowadzi to do przesady. To czy są to rzeczywiście jakieś emocje, czy tylko udawanie, pozostawiam na boku.

Problem polega na tym, że silne emocje prowadzą bardzo często do popełniania błędów przy różnych decyzjach. Wynika z tego, że jednostka dążąca do silnych emocji preferuje popełniać błędy. Oczywiście popełnianie błędów jest efektywne, gdy prowadzi do uczenia się czegoś. Ale w tym przypadku celem nie jest uczenie się, ale właśnie samo popełnianie błędów, co staje się coraz bardziej niedorzeczne. Co więcej, popełnianie błędów w niektórych sytuacjach musi prowadzić do nieracjonalności. Załóżmy, że człowiek jest pod wpływem silnej emocji i podejmuje jakąś decyzje, ale wiadomo jednocześnie, że gdyby tych emocji nie było, podjąłby inną decyzję. Emocje nie wpływają na obiektywną sytuację, w jakiej znajduje się ta osoba, a jednak zmienia ona preferencje tylko w zależności od tego, czy emocje nią rządzą czy nie. Oznacza to niespójność preferencji, wręcz nielogiczność - co jest właśnie błędem - a więc brak racjonalności.

Ale i z tej opresji można jakoś wyjść. Ten nieracjonalny człowiek powie po prostu, że on preferuje być nieracjonalnym... W sumie czemu nie, tylko pytanie, czy rzeczywiście nie staje się on wtedy racjonalny. Można więc zadać pytanie czy zachodzi następujące paradoksalne twierdzenie:

jeśli ktoś preferuje być nieracjonalny, to zawsze będzie racjonalny.

Gdyby to twierdzenie było prawdziwe, prowadziłoby do niezłego zamieszania. Jeśli ktoś chce być nieracjonalny, to posiada względem siebie pewną preferencje, zgodnie z którą dokonuje decyzji, a więc paradoksalnie staje się racjonalny. Jeśli jednak pragnie nieracjonalności, a staje się racjonalny, to nie spełnia swoich preferencji i staje się tym samym nieracjonalny. Ale jeśli staje się nieracjonalny, to paradoksalnie faktycznie "udaje" mu się spełnić preferencje w postaci bycia nieracjonalnym... itd.

Jak widać konieczne jest powołanie do życia człowieka ograniczenie racjonalnego. Taki człowiek jest ułamkowo racjonalny, ma jakieś preferencje, ale nie maksymalizuje do końca swojej użyteczności. Ciągle tkwi w niezdecydowanym stanie na granicy racjonalności i nieracjonalności. Ale nie jest to człowiek nieracjonalny.

Przejdźmy od jednostki do zbiorowości. W części drugiej niniejszego cyklu starałem się, wykazać, że jednostki są niejako zmuszane przez rynek do zachowania ograniczenie racjonalnego. Spróbuję to przedstawić jeszcze ściślej. Załóżmy, że każdy inwestor jest w pełni racjonalny i dyskontuje każdą ważną rynkową informację. Widzieliśmy, że prowadzi to do sytuacji, że rynek staje się zupełnie nieprzewidywalny, kolejne stopy zwrotu stają się nieskorelowane, losowe. I znów paradoks: gdyby rzeczywiście każdy inwestor reagował na każdą informację, to między innymi skrupulatnie dokonywałby operacji statystycznych. A więc testy statystyczne wykazywałyby, że nie da się przewidzieć przyszłości. Obserwując takie dane nie byłoby sensu grać na giełdzie, jeśli posiadamy awersję do ryzyka (co jest cechą w sumie rozsądną, inaczej mówilibyśmy o naiwności graczy, a to "pachnie" nieracjonalnością - taki gracz szybko wypadłby z gry, a przecież nie preferuje takiej sytuacji). No chyba, że ktoś byłby nieracjonalny, co przeczy początkowemu założeniu. A więc następuje zahamowanie handlu. A jednak handel nie ustaje. To więc już dowodzi, że inwestorzy nie są w pełni racjonalni (niezależnie od tego czy stopy faktycznie są losowe, czy nie). Są więc co najwyżej ograniczenie racjonalni.

Powyższe "co najwyżej" można usunąć. Gracze nigdy nie będą całkowicie nieracjonalni, właśnie z tego powodu, który został wyżej przytoczony - zawsze można jakoś tłumaczyć swoje zachowanie i we własnych oczach pozostawać w miarę racjonalnym.

Są książki, w których stawia się tezy, że zbiorowość uczestników rynku jest w ogóle nieracjonalna. Taką tezę spotkamy na przykład u Tony'ego Plummera w "Psychologii rynków finansowych". Plummer stwierdza, że człowiek ma dwoistą naturę. "Z jednej strony każdy ma skłonność do postępowania samodzielnego i indywidualnego, zwaną również tendencją asertywną, z drugiej zaś każdego cechuje również tendencja integracyjna, w wyniku której powstaje pragnienie przynależenia do zbiorowości. Jako członkowie zbiorowości ludzie zachowują się inaczej niż postępowaliby w pojedynkę." Przyczyna tego ma być głęboko ukryta w naturze; w przyrodzie wszystko ma być wzajemnie uwarunkowane. "Jak wykazał Erich Jantsch [The Self-Organising Universe, Pergamon, Oxford 1980], wychodząc od ustaleń fizyki kwantowej, cała przyroda składa się z wielopoziomowych struktur. Każdy poziom w tej hierarchii jest w stanie organizować niższe poziomy i wykorzystywać je dla swoich celów. W konsekwencji, każdy poziom posiada zdolność zachowywania własnej tożsamości, pomimo zmian swoich indywidualnych składników."

Ludzie więc tworzą zbiorowość, która stanowi nową jakość, nowy organizm, posiada własny "umysł", zdolność do samoorganizacji. "Istotną cechą każdego systemu posiadającego zdolność organizowania się - niezależnie od tego, czy będzie to zbiorowość, czy organizm żywy - jest fakt jego oscylowania w czasie przekazywania energii i informacji. Oscylacje te kształtują cykl życia zbiorowości: narodziny, dojrzałość i śmierć.

"Zbiorowość powstaje w wyniku pewnej zmiany wywołanej przez określoną informację oraz dzięki swej zdolności do zorganizowanej reakcji na tę zmianę." "Podczas fazy rozwoju zbiorowość wykazuje pełną zdolność do zachowania swojej integralności, nawet w obliczu nieprzyjaznego otoczenia."

"W okresie swej dojrzałości zbiorowość zaczyna jednak interesować się głównie własną egzystencją, przez co staje się mało elastyczna. Zdobywa poczucie pewności siebie, pławi się w blasku swych osiągnięć i dąży do kontrolowania twórczych poczynań swoich członków."