Stopy zwrotu

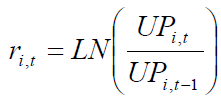

Np. D. Filip [1] zbadał efektywność funduszy w latach 2000-2015. Badanie uwzględniło zmieniającą się liczbę podmiotów. Stopa zwrotu (zysk) została obliczona za pomocą wzoru:

gdzie r(i,t) jest logarytmiczną stopą dochodu i-tego funduszu w okresie t, UP(i,t) oraz UP(i,t−1) są zaś wartościami netto jednostek uczestnictwa i-tego funduszu na koniec (t) i początek (t − 1) analizowanego okresu.

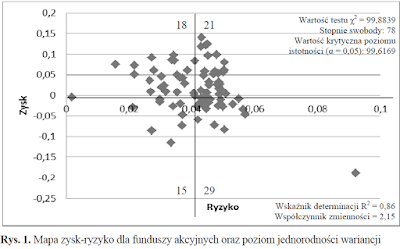

Fundusze akcyjne:

Na początku okresu było ich 10, na koniec 83. Oto stopy zwrotu vs. ryzyko:

Wg tego badania, średnioroczne stopy zwrotu oscylowały wokół 1%. To dość szokujące dane biorąc pod uwagę, że średnia stopa zwrotu WIG wyniosła w tym samym okresie 9,8%, logarytmiczna 9,3%. Ten fatalny wynik może być spowodowany tym, że wiele z funduszy po prostu było źle zarządzanych. Niektóre natomiast znajdują się na poziomie ok. 10%. To tylko pokazuje, jak trudno pokonać benchmark.

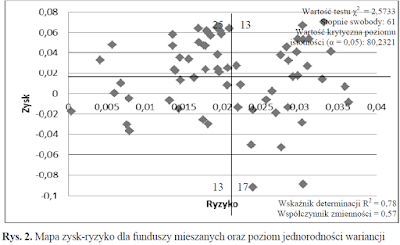

Fundusze mieszane:

Na początku było 13, na koniec 69. Stopy zwrotu vs. ryzyko:

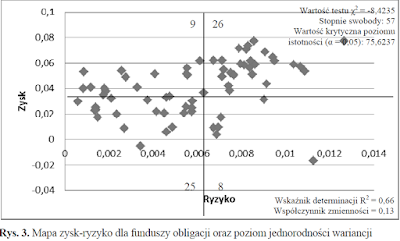

Fundusze obligacji:

Na początku było 8, na koniec 69. Stopy zwrotu vs. ryzyko:

Fundusze obligacji ze średnią niecałe 4% pokonywały fundusze akcyjne w badanym okresie.

Szansa na nadwyżkowe stopy zwrotu

Biorąc pod uwagę odchylenia wyników poszczególnych funduszy, szczególnie akcyjnych, można postawić pytanie które konkretnie fundusze radziły sobie najlepiej. I. Dittmann [2] przeprowadziła takie badanie dla lat 2005-2017. Przyjęła dwa horyzonty inwestycyjne: 5-letni i 10-letni. Analiza miała na celu poszukać szansy uzyskania nadwyżkowej stopy zwrotu przez dany fundusz. Nadwyżkowa stopa zwrotu to po prostu zysk w % powyżej stopy wolnej od ryzyka. Problem z omawianą pracą jest taki, że Autorka podała jedynie skrótowe nazwy funduszy, co powoduje, że czytelnik musi sam zgadnąć o jaki fundusz chodzi. Poniżej przedstawiono prawdopodobieństwa osiągnięcia 5-letniej i 10-letniej nadwyżkowej stopy zwrotu dla poszczególnych funduszy.

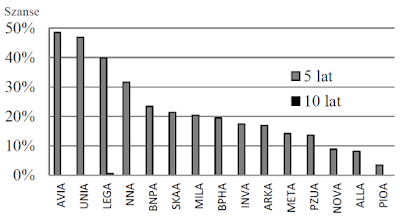

Fundusze akcyjne

Wg tego rankingu, Aviva (bo to chyba oznacza ten skrót) radziła sobie najlepiej i szansa 5-letniej nadwyżkowej stopy zwrotu wyniosła prawie 50%. Na drugim miejscu stanęła Unikorona. Jednak już szansa na 10-letnią nadwyżkową stopę zwrotu okazała się zerowa. Możemy zauważyć, że dla LEGA (Legg Mason?) prawdopodobieństwo jej osiągnięcia to 0,5%.

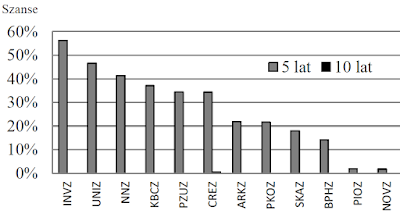

Fundusze zrównoważone

Wyniki podobne jak dla akcyjnych.

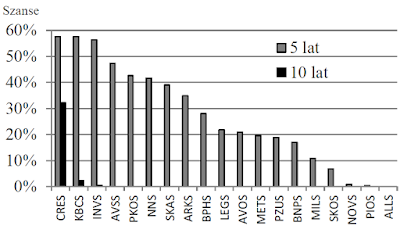

Fundusze stabilnego wzrostu

W tej grupie na prawie 60% tylko 3 fundusze byłyby w stanie uzyskać pozytywną premię za ryzyko. Natomiast w horyzoncie 10-letnim zaledwie jeden fundusz tego dokonałby: Credit Agricole Stabilnego Wzrostu, który cechował się 32% szansą uzyskania nadwyżkowej stopy zwrotu.

Trzeba dopowiedzieć, że tak mała szansa na uzyskanie premii za ryzyko wynikała z faktu, że większość funduszy uzyskała ujemne premie. Cytat:

"Praktycznie całkowicie ujemne rozkłady nadwyżkowych stóp zwrotu stanowią interesujący wynik, mając na uwadze rekomendacje długich horyzontów inwestycyjnych na rynku akcji. Wskazują bowiem na nieopłacalność 10-letniego inwestowania w badanym okresie w udziałowe FIO w porównaniu z oszczędzaniem na depozytach bankowych".

Podsumowanie

W sumie Dittmann potwierdza wnioski Filipa, u którego średnie roczne stopy zwrotu funduszy akcyjnych w długim okresie były dużo poniżej indeksu. Skłania to do głębszego zastanowienia nad inwestowaniem w fundusze. Możliwe, że jak na razie powinno się je wykorzystywać jedynie do dywersyfikacji portfela, wybierając te, które posiadają w portfelu zagraniczne spółki czy surowce. Albo po prostu wybrać ETF, który jest najtańszy i być może najbardziej efektywny.

Literatura:

[1] Filip, D., Rozproszenie wyników polskich funduszy inwestycyjnych, 2017,

[2] Dittmann, I., Rozkłady nadwyżkowych stóp zwrotu z funduszy inwestycyjnych - ocena historycznej premii za ryzyko, 2018.

Brak komentarzy:

Prześlij komentarz