piątek, 21 stycznia 2022

Wpis chwilowy - "eksperci" nagle zdziwieni skalą inflacji

poniedziałek, 10 stycznia 2022

Zniesienia Fibonacciego mogą być optymalne

Na swojej stronie znany wielu trader T. Bulkowski napisał, że zniesienia Fibonacciego przestały działać. Dokładniej przekierowuje czytelnika tutaj, gdzie czytamy: "I found that the three Fibonacci retrace values of 38%, 50%, and 62% were no more likely to appear than any other number from 1% to 100%." Należy dodać, że jego statystyki dotyczą wyłącznie giełdy w USA. I oczywiście nie można się było spodziewać, że Fibo będą działać zgodnie z jakimś schematem, np. dominanta skumuluje się wokół wartości 38% i/lub 62%. Wręcz przeciwnie, należało się właśnie spodziewać, że nie będzie to działać w ten sposób, bo byłoby to za proste. Jeżeli przed 2009 r. taka technika działała, a po 2009 przestała, to zgodnie z teorią efektywnego rynku inwestorzy zaczęli ją maksymalnie wykorzystywać.

Mimo to okazuje się, że zastosowanie złotego podziału nie jest metodą ad-hoc czy rodzajem voodoo, jak by niektórzy chcieli. Należy ją traktować jako sposób optymalizacji poziomu stopy zwrotu przy danym horyzoncie czasu lub optymalizacji czasu trzymania ryzykownych aktywów przy założonej stopie zwrotu. Kiedyś już napisałem krótki artykuł o znaczeniu złotego podziału w przyrodzie i na rynkach - zob. O fraktalnej naturze liczby Phi. Dlaczego liczba ta jest lepsza niż inne? , jednak kontekst ograniczał się wtedy do znaczenia fraktalności Phi.

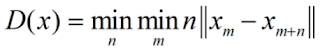

Weźmy okrąg o obwodzie równym 1. Na obwodzie tym zaznaczamy sekwencję liczb od 0 do 1, którą oznaczymy x = (x1, x2, ...). Chung i Graham [1] dowiedli, że odchylenie

(1)

Zauważmy, że:

Najpierw jest minimalizowany iloczyn n i odległości między dwoma punktami na okręgu. Im większe n, to iloczyn rośnie, ale z drugiej strony liczba podziałów na okręgu też rośnie, a więc owa odległość jednego punktu od drugiego musi maleć. Jeżeli n utożsamimy ze zmienną czasu, to wspomniany iloczyn interpretować możemy jako średnią zmianę ceny w jednostce czasu (np. 1 dzień) przemnożoną przez określoną liczbę dni. Taką wielkość najpierw minimalizujemy, aby działać w jak najkrótszym horyzoncie czasowym. Ale to ciągle funkcja, a nie konkretna liczba. Dopiero w tym czasie poszukiwane jest maksimum, które wynosi 0,382.

Z kolei Glover et al. [2] pokazali dokładnie to, czego szukamy - że użycie zniesienia Fibonacciego 62% jest optymalne dla ruchu Browna. Właściwie chodzi o część radialną trójwymiarowego ruchu Browna, czyli przypomina to trochę to wcześniejsze twierdzenie na okręgu, z zaprzęgniętym dodatkowo procesem stochastycznym. Poza tym poprzednie twierdzenie dawało liczbę 0,38, podczas gdy teraz mowa o 0,62. Być może - ale tylko zgaduję, bo temat mnie przerasta (przynajmniej teraz) - chodzi o to, że Chung i Graham maksymalizowali minimum, a Glover et al. minimalizują pewne maksimum (tzn. szukają min. czasu dla lokalnego max stopy zwrotu). W pracy można też znaleźć nawiązanie do rozszerzenia (zasięgu) Fibonacciego, 162%. Autorzy wskazują możliwość wykorzystania go do sprzedaży aktywów podczas bańki spekulacyjnej. Oprócz założenia błądzenia przypadkowego ich twierdzenie opiera się na założeniu, że cena aktywa kiedyś osiągnie globalne maksimum, po którym będzie spadać do zera. jest to założenie nawet słuszne z punktu widzenia cyklu życia firmy. Prowadzi też do wniosku, że im starsza firma tym większe prawdopodobieństwo, że punkt Fibonacciego się sprawdzi jako moment zwrotny. Czyli młodsze spółki są pod tym względem mniej ryzykowne do trzymania wokół tego punktu. Na pewno jest to temat jeszcze do przestudiowania, ale trzeba przyznać, że uzyskanie takiego rozwiązania jest niesamowite.

Literatura:

[1] Chung, F., Graham, R. On the discrepancy of circular sequences of reals, 2016;

[2] Glover, K., Hulley, H., Peskir, G. Three-dimensional Brownian motion and the golden Ratio Rule, 2013.